2026 Autor: Howard Calhoun | [email protected]. Modificat ultima dată: 2025-01-24 13:24:04

STS (sistem de impozitare simplificat) este un regim fiscal popular care poate fi utilizat atât de către antreprenori individuali, cât și de diferite companii. Este considerat unul dintre cele mai populare regimuri, deoarece permite antreprenorilor să plătească taxe nu prea mari. Există mai multe opțiuni pentru un astfel de sistem, așa că puteți alege STS „Venituri” sau STS „Venituri minus cheltuieli”. Orice opțiune are propriile sale caracteristici și, în același timp, diferă în ceea ce privește dobânda acumulată pe venit sau profit.

Funcțiile sistemului

Caracteristicile aplicării sistemului fiscal simplificat includ:

- Modulpoate fi folosit numai de anumiți antreprenori ale căror activități sunt eligibile pentru acest sistem;

- oferă posibilitatea de a compila rapoarte simple, pe care chiar și antreprenorul însuși le poate gestiona;

- Calcululeste, de asemenea, considerat simplu, așa că, dacă aveți o bună înțelegere a ceea ce poate fi atribuit cheltuielilor, atunci nu va fi dificil să determinați valoarea corectă a impozitului;

- acest mod nu este întotdeauna benefic, așa că antreprenorii ar trebui să evalueze consecințele aplicării sale,deoarece adesea chiar și BASIC va fi mai eficient pentru anumite domenii de activitate.

Alegerea dintre „Venituri” STS și „Venituri minus cheltuieli” STS ar trebui să se bazeze pe venitul și profitul primit.

Cote de impozitare

Inițial, antreprenorii trebuie să stabilească câți bani vor transfera la buget dacă folosesc acest sistem de impozitare. Aceasta ia în considerare nu numai transferurile către buget, ci și diverse prime de asigurare. Acestea sunt egale cu aproximativ 30% din salariul fiecărui angajat. În plus, antreprenorii individuali trebuie să transfere aceste fonduri pentru ei înșiși.

Cotele de impozitare nu sunt considerate prea mari, deci se plătește o sumă mult mai mică decât atunci când se aplică OSNO și adesea cu UTII. Procentul depinde de opțiunea de sistem selectată.

| Tip de USN | Caracteristici ale calculului impozitelor |

| USN „Venituri” | Plătit 6% din toate încasările în numerar care apar în cursul afacerii. Autoritățile regionale au permisiunea de a reduce această cifră cu 1%, dar acest lucru este destul de rar, deoarece administrația locală este interesată să primească taxe mari. |

| Tax STS „Venituri minus cheltuieli” | Presumează încasarea a 15% din profiturile primite de întreprinzător sau organizație pentru trimestrul. Această rată a dobânzii poate fi redusă de autoritățile regionale, dar o astfel de decizie este rareori luată de acestea. LaÎn acest fel, primele de asigurare pot fi luate în considerare la calcularea comisionului. |

Orice versiune a sistemului fiscal simplificat este considerată convenabilă și ușor de determinat, așa că mulți antreprenori și companii folosesc acest regim fiscal special. Dar, în același timp, este recomandabil să îl comparați mai întâi cu UTII, OSNO și PSN, deoarece de multe ori alte sisteme pot fi mai profitabile pentru un anumit tip de activitate.

Cu acest impozit, contribuabililor li se permite să reducă plățile în avans în detrimentul primelor de asigurare enumerate, dacă acestea sunt plătite în trimestrul corespunzător. Prin urmare, alegerea acestei opțiuni este considerată optimă pentru antreprenorii cu angajați. Dacă antreprenorul individual nu are deloc specialiști angajați oficial, atunci puteți deduce complet primele de asigurare pentru dvs. din impozit. Nu este neobișnuit ca taxa să fie anulată după acest proces. Ce fel de raportare este generată?

Declarația privind sistemul simplificat de impozitare „Venituri” sau „Venituri minus cheltuieli” este considerată ușor de completat, așa că adesea antreprenorii înșiși sunt implicați în acest proces, ceea ce le permite să economisească o sumă importantă de bani la salarii a unui contabil angajat. Acest document trebuie depus doar o dată pe an, iar companiile trebuie să depună o declarație la Serviciul Fiscal Federal până la 31 martie a anului următor celui de raportare, iar antreprenorii individuali până la 30 aprilie a aceluiași an.

Declarație Completarea sistemului de impozitare simplificat „Venituri” este considerată un proces simplu, întrucât sunt luate în considerare doar toate fondurile primite în cursul anului. Dacă se selectează „Venituri minus cheltuieli”, atunci declarația va trebui să fie corectăindicați toate costurile, pentru care este necesar să înțelegeți în prealabil toate cheltuielile întreprinderii. Cu sistemul de impozitare simplificat „Venit”, eșantionul de declarație este considerat de înțeles, dar în al doilea caz, trebuie să vă ocupați cu atenție de toate cheltuielile.

În plus, companiile și întreprinzătorii individuali în acest mod țin o carte de contabilitate a veniturilor din sistemul simplificat de impozitare, care indică toate încasările și cheltuielile în numerar în cursul activității comerciale.

Acest regim presupune să plătiți plăți în avans, așa că calculul trebuie făcut trimestrial. Calculul sistemului simplificat de impozitare „Venituri” este considerat simplu, deoarece sunt luate în considerare numai toate fondurile primite, iar în al doilea caz trebuie calculate cheltuielile.

Ce dezacorduri apar de obicei cu FTS?

Când se utilizează sistemul simplificat de impozitare „Venituri” sau „Venituri minus cheltuieli”, antreprenorii sau companiile au adesea numeroase dispute cu inspectorii fiscali. Cele mai populare dezacorduri sunt următoarele:

- dacă veniturile și cheltuielile sunt luate în considerare în cadrul sistemului fiscal simplificat, atunci antreprenorii ar trebui să studieze cu atenție toate regulile legate de determinarea costurilor, deoarece autoritățile fiscale adesea nu țin cont de unele cheltuieli;

- dacă există dezacorduri grave, atunci contribuabilii trebuie să meargă la arbitraj, iar deseori se iau decizii în favoarea reclamanților în astfel de cazuri;

- contabilitatea veniturilor în regimul fiscal simplificat ar trebui să cuprindă toate cheltuielile, iar fiecare astfel de post trebuie să fie confirmat prin documente oficiale, iar aceasta ținând cont de lista strictă și completă a costurilor cuprinsă la art. 346,16 NK.

Fără îndoialăAvantajul alegerii acestui regim fiscal este că antreprenorii nu trebuie să plătească TVA.

Combinarea cu alte regimuri fiscale

Dezavantajul sistemului este că adesea antreprenorii au anumite probleme în cooperarea cu alte companii. Cert este că este neprofitabil cu sistemul de impozitare simplificat „Venituri minus cheltuieli” sau când se ține cont doar de venituri, să coopereze cu contrapărțile care sunt obligate să plătească TVA la intrare.

De obicei, firmele care transferă TVA la buget pur și simplu refuză să coopereze cu firmele care calculează sistemul simplificat de impozitare, deoarece întâmpină dificultăți în procesarea deducerii.

Cine poate deveni contribuabil?

STS este folosit atât de persoanele juridice, cât și de antreprenorii individuali, dar pentru aceasta toți trebuie să îndeplinească numeroasele cerințe ale sistemului.

Nu este permisă aplicarea sistemului de impozitare simplificat „Venituri minus cheltuieli” sau „Venituri” organizațiilor care au primit venituri de peste 45 de milioane de ruble în 9 luni.

Cine nu poate folosi acest mod?

Există anumite restricții privind utilizarea acestui sistem, așa că nu toți antreprenorii sau firmele pot folosi regimul simplificat. Prin urmare, nu este permisă trecerea la acesta pentru firmele care sunt:

- companii străine;

- organizații bugetare;

- bănci, diverse companii de asigurări, FNP, firme de valori mobiliare sau fonduri de investiții;

- întreprinderi care operează în domeniul jocurilor de noroc;

- firme ale căror active fixe după valoaredepășește 100 de milioane de ruble;

- organizații care participă la acorduri de partajare a producției;

- firme la care participă alte întreprinderi, iar cota acestora depășește 25%.

Există și anumite restricții pentru antreprenorii individuali, care includ:

- este imposibil să se utilizeze sistemul simplificat de impozitare dacă antreprenorul individual nu a informat Serviciul Federal de Taxe cu privire la decizia sa în timp util;

- peste 100 de angajați oficial;

- se angajează în extracția sau vânzarea de minerale, dar excepția este nisipul sau argila, turba sau alte materiale de construcție similare;

- este specializată în producția de produse accizabile.

Nu este permisă aplicarea impozitului USN „Venituri minus cheltuieli” sau „Venituri” notarilor sau avocaților în practică privată. Pentru a evita o astfel de situație în care un antreprenor, prin decizie a Serviciului Federal de Taxe, nu poate utiliza acest regim simplificat, trebuie tratată corect alegerea codurilor OKVED.

Care este obiectul impozitării?

Obiectul poate fi o sumă diferită de fonduri în funcție de alegerea direcției sistemului fiscal simplificat. Dacă este selectat sistemul „Venituri”, atunci toate încasările în numerar ale companiei sunt utilizate pentru calcul, deci nu este nevoie să se calculeze cheltuielile. 6% este taxat din valoarea primită.

Dacă se alege o altă variantă, atunci veniturile și cheltuielile sunt luate în considerare pentru impozitul STS, așa că trebuie să evaluați cu atenție toate costurile întreprinderii. Toate cheltuielile trebuie să fiejustificate și oficiale, prin urmare, trebuie confirmate prin documente. Ca urmare, se va primi profit net, din care se va percepe 15%.

Baza fiscală

Baza de impozitare este suma fondurilor, care poate fi venit sau profit.

Pentru a determina cu exactitate această valoare, este necesar să se studieze cerințele de bază pentru costuri, care sunt descrise la art. 346 NK.

Ce rate de impozitare sunt utilizate?

Dacă comisionul este calculat în raport cu venitul companiei, rata va fi de 6%. Este posibil să fie ușor redusă de autoritățile regionale, dar de obicei trebuie să utilizați procentul standard și constant.

Dacă este necesar să se determine profitul net al companiei, atunci se percepe 15% din această valoare.

În unele regiuni, există o scutire specială pentru antreprenorii individuali care s-au înregistrat pentru prima dată, în baza căreia se poate lucra la sistemul simplificat de impozitare cu cota zero pentru o anumită perioadă de timp, ceea ce vă va permite să vă dezvoltați afacerea pentru a plăti taxe foarte mari în viitor.

Ce opțiune să alegeți?

Întrucât regimul STS este prezentat în mai multe versiuni, antreprenorii se confruntă adesea cu dificultăți în timpul alegerii. Prin urmare, atunci când alegeți un anumit mod, sunt luate în considerare câteva recomandări:

- dacă marja este mică, atunci este indicat să plătiți impozit pe profitul net, deoarece după ce toate cheltuielile sunt deduse din venituri, se va primi o sumă mică de fonduri, din care se va percepe încă 15%;

- dacă marja are o valoare semnificativădimensiune, atunci este optim să plătiți 6% din toate fondurile primite de companie;

- este destul de dificil de utilizat sistemul prin care se contabilizează costurile, astfel încât antreprenorul va fi obligat să cheltuiască bani pentru plata unui contabil cu normă întreagă, deoarece de obicei este dificil să faci față definiției de costuri pe cont propriu;

- nu toate cheltuielile companiei pot fi luate în considerare la calcularea bazei de impozitare, deoarece acestea trebuie să fie susținute de documente și, de asemenea, este important ca acestea să fie efectuate în cursul activității, dar nu întotdeauna toate costurile pot fi confirmat oficial, ceea ce reduce profitul companiei;

- dacă o întreprindere este specializată în revânzarea diferitelor bunuri, atunci pentru a confirma veniturile și cheltuielile, sunt necesare nu numai documente care confirmă achiziționarea elementelor, ci și vânzarea acestora, ceea ce nu este întotdeauna posibil, și cărțile de veniturile și cheltuielile din sistemul fiscal simplificat nu sunt suficiente pentru aceasta.

Dificultățile cu sistemul simplificat de impozitare, atunci când se iau în considerare cheltuielile, apar la primirea plăților în avans de la cumpărători, așa că numai contabilii cu adevărat experimentați și profesioniști ar trebui să facă calculele.

Reguli de tranziție

Tranziția la acest regim fiscal este permisă în două moduri:

- imediat după înregistrarea unui antreprenor individual sau a unei întreprinderi;

- de la începutul anului viitor, iar dacă termenul limită este ratat, va trebui să așteptați din nou un an întreg pentru a schimba.

Dacă în timpul funcționării, venitul unei întreprinderi sau al unui antreprenor individual depășește 60 de milioane de ruble. atunci trecerea la OSNO are loc automat, deoarece dreptul de a utiliza sistemul simplificat de impozitare este pierdut.

Cumimpozit plătit?

Conform sistemului de impozitare simplificat „Venituri”, contribuțiile se plătesc în același mod ca și pentru „Venituri minus cheltuieli”, prin urmare doar procedura de calcul a taxei este diferită.

Impozitul unificat în acest regim de impozitare înlocuiește TVA-ul, impozitul pe venitul persoanelor fizice pentru un antreprenor și impozitul pe venit. În anumite situații, mai trebuie să plătiți impozit pe proprietate. Acest lucru se aplică situației în care proprietatea din bilanţul întreprinderii este evaluată folosind valoarea cadastrală. În același timp, actul de reglementare relevant trebuie să fie în vigoare în regiune.

TVA poate fi plătit de plătitorii ONS dacă firmele importă bunuri în Rusia din alte țări.

perioade de raportare

Pentru ambele tipuri de STS, perioadele sunt aceleași. Perioada fiscală este de un an, dar taxa trebuie plătită trimestrial în avans.

Plățile în avans trebuie efectuate până în a 25-a zi a lunii următoare sfârșitului trimestrului. Plata finală trebuie plătită de către antreprenorii individuali până la 30 aprilie și de către firme până la 31 martie a anului următor anului de raportare.

Cum se calculează impozitul pe venit?

Dacă această opțiune este aleasă de antreprenor, atunci trebuie calculate toate încasările în numerar pentru o anumită perioadă de timp.

În continuare, se calculează primele de asigurare, iar dacă în companie lucrează specialiști angajați oficial, atunci impozitul poate fi redus cu 50% pe cât posibil. Dacă nu există angajați, atunci taxa este redusă cu întreaga sumă a primelor de asigurare, deci adesea nu este necesarplătiți orice fonduri la buget.

Cum se calculează venitul minus impozitul pe cheltuieli?

În acest caz, va trebui să țineți cont nu doar de încasările de numerar, ci și de costurile companiei. Costurile sunt deduse din venituri. Din valoarea obținută se determină 15%, după care trebuie să aflați BCC USN „Venituri minus cheltuieli” pe site-ul Serviciului Fiscal Federal sau la departamentul de servicii.

Pot apărea dificultăți la determinarea diferitelor cheltuieli, astfel încât acestea trebuie să fie susținute de documente oficiale și, de asemenea, să aibă legătură directă cu activitățile companiei.

Răspunderea pentru neplata taxei

Dacă fondurile din sistemul fiscal simplificat nu sunt transferate în termenul stabilit, atunci conform art. 76 din Codul fiscal, art. 119 din Codul fiscal, art. 75 din Codul fiscal și art. Codul fiscal 122 atribuie penalități diferite pentru contribuabil:

- dacă întârzierea depășește 10 zile, operațiunile din cont sunt suspendate;

- în lipsa unei declarații se aplică o amendă, a cărei cuantum variază de la 5 la 30 la sută din impozit, dar nu mai puțin de 1 mie de ruble;

- în caz de neplată a taxei, se percepe o amendă de la 20 la 40 la sută din sumă;

- se percepe o dobândă suplimentară, pentru calculul căreia se folosește 1/300 din rata de refinanțare.

Astfel, sistemul simplificat de impozitare este un regim de impozitare solicitat, pentru aplicarea căruia antreprenorii individuali sau companiile trebuie să îndeplinească anumite cerințe. Tranziția este posibilă la înregistrare sau din noul an calendaristic. Este important să înțelegeți cele două variante ale unui astfel de regim, precum și să calculați corect impozitul și să depuneți declarația în timp util. Din corectitudinecalcularea și livrarea documentelor depind de relațiile cu angajații Serviciului Fiscal Federal. Dacă sunt încălcate cerințele legii, atunci antreprenorul este obligat să plătească diverse amenzi și penalități.

Recomandat:

Regim fiscal special: sistem simplificat de impozitare

Există mai multe regimuri fiscale în Rusia. Acest articol se va concentra pe regimul fiscal special - USN. Toate datele sunt date cu cea mai recentă legislație

Sf. 346 din Codul fiscal al Federației Ruse: sistem simplificat de impozitare

Sistemul simplificat de impozitare este considerat un regim solicitat pentru mulți antreprenori și companii. Articolul descrie ce tipuri de sistem simplificat de impozitare sunt disponibile, modul în care impozitul este calculat corect, ce rapoarte sunt transmise și, de asemenea, descrie regulile pentru combinarea acestui sistem cu alte moduri

Impozitare „Venituri minus cheltuieli”: caracteristici, avantaje și dezavantaje

Taxarea veniturilor minus cheltuielile are multe avantaje semnificative pentru fiecare antreprenor față de alte sisteme. Articolul explică când poate fi utilizat acest regim fiscal, precum și cum se calculează corect cuantumul taxei. Sunt date regulile pentru întocmirea unei declarații fiscale și nuanțele menținerii KUDiR

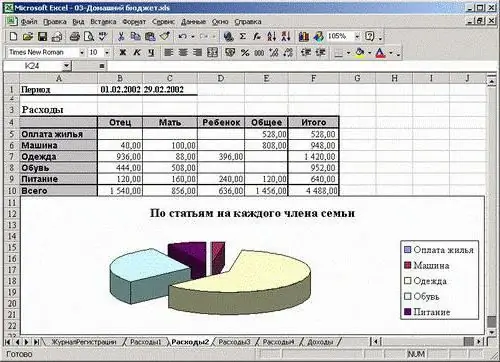

Venituri și cheltuieli ale familiei - caracteristici de calcul și recomandări

Menținerea unui buget de familie nu este o întrebare ușoară. Trebuie să știți cum să efectuați corect această operațiune. Ce poate ajuta? Cum să bugetezi? Cum să-l salvezi și chiar să-l acumulezi? Toate secretele acestui proces sunt prezentate în articol

Impozit minim în cadrul sistemului de impozitare simplificat (sistem de impozitare simplificat)

Toți antreprenorii nou-înființați care au ales un sistem de impozitare simplificat se confruntă cu un concept precum impozitul minim. Și nu toată lumea știe ce se află în spatele ei. Prin urmare, acum acest subiect va fi analizat în detaliu și vor exista răspunsuri la toate întrebările relevante care îi preocupă pe antreprenori