2026 Autor: Howard Calhoun | [email protected]. Modificat ultima dată: 2025-01-24 13:24:02

Fiecare antreprenor care își începe afacerea ar trebui să-și dea seama ce sistem de impozitare va aplica. Întreprinzătorii individuali și firmele au posibilitatea de a utiliza un regim simplificat numit sistem simplificat de impozitare. Este prezentat în două variante, deoarece veniturile sau profitul net pot acționa ca bază de impozitare. Dacă compania este angajată în vânzarea diferitelor bunuri cu o marjă minimă, atunci impozitarea „Venituri minus cheltuieli” este ideală. În acest caz, pentru a determina baza de impozitare, trebuie mai întâi să găsiți diferența dintre încasările în numerar ale afacerii și costurile de desfășurare a afacerii.

Caracteristici ale sistemului fiscal simplificat

Sistemul simplificat poate fi folosit atât de antreprenori privați, cât și de diferite companii. „Simplificat” pentru întreprinzătorii individuali și firme are numeroase avantaje incontestabile. Fiecare antreprenor poate alege o opțiune pentru acest mod:

- plata a 15% din profitul net;

- plătind 6% din venitul total al companiei.

Dacă marja pe mărfuri este mică, atunci este indicat să alegeți impozitarea „Venituri minus cheltuieli”. Pentru a trece la acest regim, trebuie să depuneți o cerere corespunzătoare la Serviciul Fiscal Federal. Dificultățile unui astfel de sistem rezidă în specificul contabilității, deoarece va fi necesară menținerea KUDiR, iar pentru a reduce baza de impozitare, toate cheltuielile ar trebui confirmate cu documente oficiale.

De cele mai multe ori acest sistem este ales de reprezentanții întreprinderilor mici sau mijlocii. Caracteristicile de impozitare ale USN „Venituri minus cheltuieli” sunt enumerate în cap. 26,2 NK. Iată cerințele pentru antreprenori, nuanțele utilizării sistemului, cotele de impozitare sunt stabilite și nuanțele determinării bazei de impozitare.

Cine poate folosi?

Sistemul simplificat de impozitare „Venituri minus cheltuieli” poate fi aplicat atât de către întreprinzătorii individuali, cât și de către diferite companii. Baza de impozitare este venitul net, prin urmare, pentru a determina baza de impozitare, cheltuielile trebuie deduse din toate încasările în numerar ale afacerii.

Principalele cerințe pentru antreprenori includ următoarele:

- venitul pe an nu poate depăși 45 de milioane de ruble;

- tranziția la acest mod nu este permisă pentru companiile care au reprezentanțe sau sucursale diferite;

- valoarea mijloacelor fixe care aparțin acestei organizații nu trebuie să depășească 150 de milioane de ruble;

- nu este permisă utilizareasisteme de către diferite companii de asigurări, bănci sau organizații străine;

- nu se aplică de către PF neguvernamentale sau de către participanții de pe piață în care sunt efectuate diferite tranzacții cu valori mobiliare;

- Sistemul simplificat de impozitare nu se aplică companiilor care sunt reprezentanți ai afacerilor de jocuri de noroc sau producători de produse accizabile;

- compania nu ar trebui să angajeze mai mult de 100 de persoane;

- notarii sau proprietarii de case de amanet nu folosesc acest sistem.

Este interzisă combinarea sistemului fiscal simplificat cu UAT, deci dacă un antreprenor individual sau o companie este specializată în agricultură, atunci va trebui folosit doar UAT.

Nuanțe ale sistemului

Sistemul de impozitare „Venituri minus cheltuieli” are anumite caracteristici. Acestea includ:

- se plătește un singur impozit în loc de mai multe taxe reprezentate de impozitul pe proprietate, impozitul pe venitul persoanelor fizice, TVA sau impozitul pe venit;

- prin reducerea numărului de impozite plătite, sarcina fiscală asupra contribuabilului este redusă;

- declarația pentru acest regim se depune anual la Serviciul Fiscal Federal;

- taxa este plătită în avans, după care suma finală este calculată și plătită la începutul anului următor.

Declarația este considerată ușor de întocmit, astfel încât antreprenorii care tocmai își încep afacerea se pot angaja în mod independent în procesul de raportare, ceea ce economisește taxele contabile.

Care sunt modalitățile de a comuta la modul?

Înaintefolosind acest sistem, antreprenorul trebuie să înțeleagă modul. Sistemul „Venituri minus cheltuieli” - ce fel de impozitare? Este reprezentată de o versiune a sistemului simplificat de impozitare, în care baza de impozitare este reprezentată de profitul net al întreprinderii.

Puteți trece la acest mod în diferite moduri:

- când înregistrați direct o companie sau un antreprenor individual, puteți depune imediat o cerere, în baza căreia antreprenorul selectează regimul fiscal corespunzător;

- dacă un antreprenor individual lucrează pe UTII, atunci poate trece oricând la sistemul simplificat de impozitare;

- dacă se folosește un alt regim fiscal, de exemplu, OSNO sau PSN, atunci tranziția este posibilă doar de la începutul următorului an calendaristic, iar cererea trebuie depusă la Serviciul Fiscal Federal înainte de sfârșitul lunii decembrie.

Înainte de a aplica, ar trebui să vă dați seama ce este inclus în USN „Venituri minus cheltuieli”, care sunt avantajele și dezavantajele acestui sistem, precum și cu ce dificultăți se confruntă antreprenorii.

Pros ale regimului

Regimurile simplificate sunt introduse special de stat pentru a facilita munca multor antreprenori sau companii. Dacă se alege sistemul simplificat de impozitare „Venituri minus cheltuieli”, atunci oamenii de afaceri se pot bucura de avantaje incontestabile. Acestea includ:

- o taxă înlocuiește numeroase taxe, ceea ce reduce sarcina fiscală asupra unei companii sau a unui antreprenor individual;

- procesul de întocmire a unei declarații este considerat simplu și de înțeles, iar această documentație se depune la Serviciul Fiscal Federal doar o dată pe an;

- dacă un antreprenor individual nu are angajați în sistemul fiscal simplificat, atunci întreținerea nu este necesarăcontabilitate, deoarece este suficient doar să aveți KUDiR;

- poți folosi acest mod atunci când lucrezi la aproape orice tip de activitate;

- antreprenori decid singuri ce tip de sistem simplificat de impozitare va fi aplicat în timpul muncii;

- suma impozitului depinde în întregime de veniturile sau profitul încasat, deci dacă nu există venituri, atunci se plătește doar suma minimă a taxei și este, de asemenea, posibil să se întocmească și să depună o declarație zero la Serviciul Fiscal Federal.

Este recomandabil să aplicați pentru trecerea la acest mod direct în procesul de înregistrare a unui SRL sau a unui antreprenor individual. Un alt plus semnificativ este faptul că noii veniți în afaceri pot conta pe concedii fiscale atunci când folosesc sistemul simplificat de impozitare. Această scutire este oferită antreprenorilor care se înregistrează pentru prima dată până în 2020. Aceștia trebuie să aleagă un domeniu de activitate legat de prestarea de servicii casnice, producția de diverse bunuri, sau munca în sfera științifică sau socială. Autoritățile locale din fiecare regiune, din diverse motive, pot reduce rata, ceea ce reduce semnificativ povara fiscală.

Defecte de sistem

Impozitarea veniturilor minus cheltuielile are nu numai avantaje semnificative, ci și unele dezavantaje.

Acestea sunt:

- nu este permisă angajarea a mai mult de 100 de angajați, prin urmare acest sistem este potrivit doar pentru companiile mici sau mijlocii, și nu sunt luați în considerare doar angajații cu normă întreagă, ci și persoanele cu care este tras suscontract de drept civil;

- pe an, profitul din activități nu trebuie să depășească 50 de milioane de ruble;

- valoarea activelor nu trebuie să depășească 150 de milioane de ruble;

- nu este posibilă trecerea la un alt regim simplificat până la începutul anului viitor.

De fapt, deficiențele unui astfel de sistem sunt considerate nu prea semnificative și grave. Prin urmare, modul este folosit de numeroși antreprenori și companii.

Nuanțe ale raportării

Când aleg sistemul de impozitare „Venituri minus cheltuieli”, oamenii de afaceri ar trebui să se pregătească pentru nevoia de a întocmi o declarație anuală destul de simplă și de înțeles.

Regulile pentru proiectarea acestuia sunt următoarele:

- documentul poate fi completat manual sau pe computer;

- este permisă utilizarea programelor speciale create și publicate în domeniul public de către angajații Serviciului Federal de Taxe, ceea ce simplifică foarte mult procedura de introducere a informațiilor în acest document;

- perioada fiscală pentru acest regim este un an calendaristic;

- înainte de 31 martie a fiecărui an, trebuie să depuneți o declarație la Serviciul Fiscal Federal;

- raportarea către fondurile de asigurări este transmisă lunar și trimestrial numai dacă antreprenorul are angajați;

- rapoarte anual care conțin informații despre numărul mediu de angajați din companie;

- În plus, dacă aveți angajați, trebuie să depuneți o declarație 6-NDFL și 2 certificate NDFL.

Antreprenorii ar trebui să înțeleagă regulile pentru menținerea KUDiR, deoarece numai acest document poateindicați care sunt veniturile și cheltuielile unui antreprenor individual sau companie. Dacă în timpul unui control fiscal se dovedește că acest document lipsește sau este menținut incorect, aceasta va fi baza pentru tragerea la răspundere a antreprenorului.

Cine beneficiază de acest regim?

Adesea ales de sistemul „Venituri minus cheltuieli” pentru antreprenorii individuali și proprietarii de afaceri, dar este important să vă asigurați că lucrul la un astfel de regim va aduce anumite beneficii afacerii. Este recomandabil să folosiți această metodă de calcul a impozitelor în următoarele situații:

- un antreprenor este specializat în comerțul cu amănuntul folosind spații comerciale fixe mici, dar sistemul simplificat de impozitare se aplică numai dacă este imposibil să se utilizeze UTII într-o anumită regiune;

- sistem ideal pentru companiile mici reprezentate de organizații de divertisment sau întreprinderi care furnizează diverse servicii populației;

- Cel mai bine este să utilizați calculul veniturilor și cheltuielilor dacă marja este mică, așa că este recomandabil să calculați venitul net reprezentat de baza de impozitare.

Nu este foarte profitabil să folosești un sistem simplificat dacă compania interacționează cu contrapărți care aplică TVA, întrucât în acest caz nu se va putea returna o parte din fonduri de la stat sub forma unei rambursări de TVA. În plus, acest regim nu este potrivit pentru întreprinderile mari, deoarece pur și simplu nu vor respecta cerințele sistemului fiscal simplificat. Nu veți putea participa la licitații folosind acest sistem.

Funcții de contabilitate

Obiectul impozitării cu „Venituri minus cheltuieli” este profitul net, deci specificul contabilității este necesitatea calculării bazei de impozitare. Pentru a face acest lucru, toate cheltuielile confirmate și justificate oficial trebuie deduse din venituri.

Veniturile din activități includ:

- transfer de fonduri de către cumpărători în contul de decontare al unui antreprenor sau al unei companii;

- primirea de bani din vânzările cu amănuntul de bunuri;

- venit din diferența de cursuri de schimb;

- primirea imobilizărilor necorporale;

- comision recompensă;

- rambursare în avans de către cumpărători.

Toate încasările de numerar de mai sus vor fi cu siguranță înregistrate în KUDiR. În sistemul „Venituri minus cheltuieli”, câtă dobândă se percepe la baza de impozitare? Odată ce profitul net este determinat corect, se percepe 15% din acesta.

Ce este inclus în cheltuieli?

Inainte de a aplica pentru trecerea la „Venituri minus cheltuieli”, antreprenorul trebuie sa se asigure ca poate face fata cu adevarat calculului corect al bazei de impozitare. Inspectorii fiscali au multe cerințe pentru cheltuieli care reduc veniturile din afaceri. Acestea trebuie să fie susținute de documente oficiale și, de asemenea, trebuie să fie justificate. Ca confirmare, se folosesc documente de plată primare, reprezentate prin diverse cecuri, borderouri, facturi sau contracte.

La principalele costuri pe care trebuie să le facă față antreprenorii,includ:

- cumpărare de mijloace fixe;

- achiziționarea directă de bunuri pentru revânzare, precum și de materiale sau materii prime pentru activități de producție;

- costuri de călătorie asociate cu achiziționarea de bunuri pentru a face afaceri;

- servicii furnizate de terți contra cost;

- chirie pentru spatiu comercial folosit;

- taxa pe valoarea adăugată impusă de companiile cu care antreprenorul cooperează;

- salariile specialiștilor angajați;

- taxe și prime de asigurare pentru dvs. și angajați.

„Simplificarea” pentru antreprenorii individuali este o opțiune excelentă, dar un antreprenor trebuie să cunoască bine cum să contabilizeze corect cheltuielile și veniturile. De asta depinde corectitudinea calculului impozitului. Plățile în avans în cadrul sistemului de impozitare simplificat trebuie plătite trimestrial, prin urmare, este necesar să se completeze KUDiR în timp util. Se acordă o atenție deosebită laturii de cheltuieli, deoarece deseori antreprenorii se confruntă cu faptul că, în urma unui control fiscal, inspectorii percep taxe suplimentare din cauza lipsei de confirmare a anumitor cheltuieli.

KudiR reguli

Raportarea pentru „Venituri minus cheltuieli” este prezentată prin declarația USN, care se depune anual. În plus, este necesar un registru pentru a înregistra toate încasările de numerar, precum și cheltuielile confirmate oficial.

Următoarele se aplică regulilor de completare a KUDiR:

- toți antreprenorii care folosesc sistemul simplificat de impozitare trebuie să completeze această carte;

- documentul are douăpărți, deoarece o parte este pentru venituri, iar ceal altă este folosită pentru a introduce cheltuielile de afaceri;

- date sunt introduse cumulativ;

- poate fi completat pe hârtie sau în format electronic;

- se face o carte separată pentru fiecare an calendaristic;

- dacă se folosește o versiune de hârtie a documentului, atunci înainte de a introduce informații, cartea este numerotată și cusută;

- dacă se folosește un computer pentru întreținerea documentului, atunci când depuneți declarația USN, cartea trebuie tipărită și vizată.

Toți antreprenorii individuali la „Venituri minus cheltuieli” trebuie să înțeleagă regulile pentru menținerea acestei raportări. În caz contrar, antreprenorii pot fi trași la răspundere de către inspectorii fiscali.

Cum se calculează impozitul?

Este important să plătiți trimestrial plăți în avans pentru sistemul fiscal simplificat. Următorul algoritm este utilizat pentru a calcula taxa:

- timp de trei luni, toate veniturile oficiale din activități sunt însumate;

- cheltuielile sunt calculate care sunt documentate și justificate, precum și incluse în KUDiR;

- cheltuieli deduse din venituri;

- baza de impozitare este ajustată dacă există o pierdere în perioadele anterioare de muncă;

- deducerea fiscală este utilizată dacă comerciantul a plătit deja taxa de tranzacționare;

- de îndată ce baza de impozitare este determinată, ar trebui să aflați dacă se aplică vreo cotă de impozitare redusă în regiunea în care locuiește antreprenorul;

- calculați dimensiuneaimpozit, pentru care se utilizează cota standard (15%) sau o cotă redusă pe care o poate folosi un antreprenor.

Calculul se efectuează pe bază de angajamente. Ultima plată se face la începutul anului următor, iar pentru calculul acesteia se iau în calcul toate încasările și cheltuielile în numerar pentru un an de muncă. După stabilirea bazei de impozitare și a sumei impozitului, plata se reduce cu fondurile virate anterior la buget. Pe baza valorilor obținute, se completează corect declarația USN, care se predă Serviciului Fiscal Federal înainte de 31 martie.

Reguli pentru completarea declarației

Antreprenorii care utilizează acest regim trebuie să depună anual o declarație USN la Serviciul Fiscal Federal. Include următoarele informații:

- informații despre antreprenor sau companie;

- reguli pentru calcularea bazei de impozitare;

- a primit venit pentru anul de muncă;

- cheltuieli care trebuie justificate și susținute prin documente oficiale;

- deducerea este indicată dacă antreprenorul o poate folosi;

- dat fiind suma exactă plătită de către întreprindere sau întreprinzător individual sub formă de impozit.

Este permisă folosirea unor programe speciale pentru completarea acestei documentații, ceea ce simplifică foarte mult procedura de generare a unei declarații.

Nuanțele plății impozitului minim

Nu este neobișnuit ca antreprenorii să se confrunte cu o lipsă de profit. În acest caz, ei pot depune o declarație zero la Serviciul Fiscal Federal, dar în același timp impozitul minim este plătit la „Venituri minus cheltuieli”. Dimensiunea sa este egală cu 1% din totalîncasări în numerar de la companie.

Diferența dintre impozitul standard și impozitul minim poate fi inclusă în cheltuielile amânate ale companiei.

Taxa minimă se calculează doar la sfârșitul anului, întrucât la calcularea plăților în avans nu se poate stabili dacă va exista profit din activitățile companiei la sfârșitul perioadei fiscale. Prin urmare, trimestrial este necesar să se calculeze plățile în avans, pentru care se determină 15% și se plătește din profitul net. La sfârșitul anului, puteți stabili exact ce impozit va trebui să plătiți: standard sau minim. Dacă se dovedește că trebuie să plătiți taxa minimă, atunci aceasta poate fi redusă de plățile în avans transferate anterior. Dacă toate aceste plăți depășesc impozitul minim, atunci acesta nu poate fi plătit.

De aceea, chiar dacă un antreprenor individual sau o companie nu are profit oficial, trebuie să transferați o anumită taxă minimă către Serviciul Federal de Taxe. A fost introdus relativ recent, iar principalul motiv pentru aplicarea sa a fost faptul că mulți antreprenori au folosit în mod deliberat regimul pentru a întocmi o declarație zero și pentru a nu plăti niciun fel de fond către Serviciul Fiscal Federal.

Concluzie

La alegerea sistemului de impozitare STS, care percepe 15% din profitul net calculat corect, antreprenorii se pot bucura de multe avantaje incontestabile. Dar un astfel de regim are unele dezavantaje care ar trebui să fie luate în considerare de fiecare om de afaceri.

Pentru o funcționare adecvată a acestui sistem, este important să plătiți plăți anticipate trimestriale, precum și să trimiteți anual declarații fiscale la Serviciul Fiscal Federaldeclaraţie. În plus, este necesar să se desfășoare corect KUDiR.

Recomandat:

Impozitare. UTII: avantaje și dezavantaje

Impozitarea conform UTII este un regim special prevăzut pentru antreprenorii individuali și organizațiile care desfășoară anumite tipuri de activități. Spre deosebire de sistemul simplificat de impozitare, veniturile efectiv primite de subiect nu contează. Calculul UTII pentru antreprenorii individuali și persoane juridice se bazează pe profitul stabilit de stat

USN „Venituri minus cheltuieli” - rata, contabilitate și calcul

Un stimulent semnificativ în dezvoltarea IMM-urilor este sistemul de impozitare. Reforma sa în Rusia a început în anii 90 (sistemul sovietic pur și simplu nu și-a imaginat o astfel de afacere). Acest proces constructiv a fost început în 1996 prin Legea federală „Cu privire la sistemul simplificat de impozitare”. STS „Venituri minus cheltuieli” și, ca alternativă, STS „Venituri” au fost propuse ca opțiuni pentru reducerea poverii fiscale pentru antreprenorii începători

Sistem simplificat de impozitare (STS): venituri, cheltuieli și caracteristici

Mulți antreprenori sau directori de companie aleg USN „Venituri” sau „Venituri minus cheltuieli” atunci când aleg un regim fiscal. Articolul descrie principalele nuanțe ale acestor regimuri, regulile de calcul al impozitelor și termenele de depunere a unei declarații

Metode de contabilitate și distribuție pentru cheltuieli generale și cheltuieli generale de afaceri

Rentabilitatea oricărei entități economice depinde de reflectarea și contabilizarea corectă a costurilor. Optimizarea, controlul, distribuția acestora afectează costul mărfurilor, reduc riscul sancțiunilor din partea autorităților fiscale. În stadiul inițial de activitate, compania planifică și formează o listă de costuri necesare implementării proceselor de producție. Un aspect important reflectat în politica contabilă îl reprezintă metodele de repartizare a cheltuielilor generale și a cheltuielilor generale de afaceri

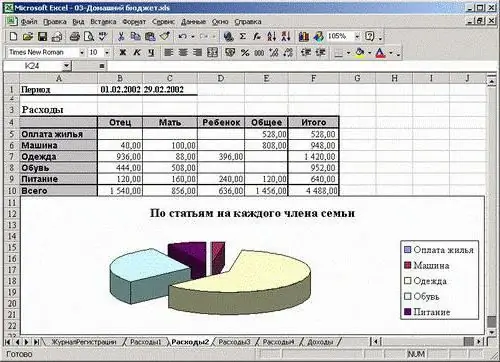

Venituri și cheltuieli ale familiei - caracteristici de calcul și recomandări

Menținerea unui buget de familie nu este o întrebare ușoară. Trebuie să știți cum să efectuați corect această operațiune. Ce poate ajuta? Cum să bugetezi? Cum să-l salvezi și chiar să-l acumulezi? Toate secretele acestui proces sunt prezentate în articol