2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Modificat ultima dată: 2025-01-24 13:23:58

Creditul la gard este un tip de împrumut în care împrumutatul primește dreptul de a utiliza fonduri dintr-un cont special deschis, la propria discreție. Suma este limitată. Un împrumut de gardă este un împrumut oferit de o bancă cu dreptul de a solicita o rambursare în orice moment.

Definiție

Deci, ce este un împrumut la gardă? Să aruncăm o privire mai atentă. Împrumutul de bani este o nevoie care apare adesea în lumea modernă atât pentru persoane fizice - cetățeni și antreprenori individuali, cât și pentru întreprinderile mijlocii și mari, firme și companii. Fondurile împrumutate sunt atrase în mod activ atât pentru a răspunde nevoilor personale, cât și pentru a rezolva probleme financiare în procesul de dezvoltare a afacerii.

Instituțiile de credit astăzi pot oferi o gamă largă de servicii în domeniul creditării și sunt capabile să răspundă cerințelor oricărui client în condiții acceptabile. Rămâne doar să alegi cel mai potrivit pentru tine.

Împrumutul la gard este unul dintre cele rare, dar interesanteServicii. Se mai numește și împrumut la cerere. Termenul împrumutului nu are o limită strict stabilită. Acest tip de împrumut are originea în Anglia. Astăzi, această abordare este mai tipică băncilor americane.

La noi astfel de servicii nu sunt suficient de răspândite. Instituțiile de credit din Rusia preferă să stabilească condiții pentru utilizarea fondurilor împrumutate. În plus, conform legislației actuale a Federației Ruse, în cazul în care condițiile de rambursare a împrumutului nu sunt specificate în contract, datoria trebuie rambursată în termen de 30 de zile. Acest serviciu este nou și încă nu este utilizat pe scară largă.

Caracteristicile unui împrumut la gardă

Acest tip de împrumut are o serie de diferențe față de alte tipuri de împrumuturi. Caracteristica principală este că un împrumut la gardă este un tip de serviciu în care trebuie efectuată o rambursare la cererea băncii. De obicei, clientul este avertizat despre acest lucru cu 2-7 zile înainte. În această perioadă, împrumutatul trebuie să ramburseze datoria. Rambursarea anticipată a datoriei este permisă, dacă este prevăzută în contract. Nu se percepe comision.

O altă caracteristică distinctivă a unui împrumut la gardă este deschiderea unui cont special. Are trăsăturile caracteristice atât împrumutului, cât și curentului. Înregistrează toate tranzacțiile și datele privind datoria reciprocă a băncii și a clientului. Împrumutatul are dreptul de a utiliza oricând fondurile din cont și de a le retrage în orice sumă în limita limită.

Lunar clientul este obligat să plătească dobânzi la împrumut, care se acumulează strict pe creditul împrumutatsuma pentru perioada reală de utilizare a acestuia. Rata este mult mai mică decât la alte tipuri de împrumuturi. Clientul are posibilitatea de a rambursa datoria principală în orice moment convenabil pentru el, în părți sau în plată forfetară. Soldul contului poate fi debit sau credit.

Condiții și ordine de înregistrare

Pentru a primi un împrumut la gardă, trebuie mai întâi să încheiați un acord cu banca. În acest scop, este necesar să depuneți o cerere și să completați un chestionar cu formularul corespunzător.

Apoi banca va evalua solvabilitatea potențialului debitor. Pentru a face acest lucru, trebuie să prezentați un pachet de documente:

- Raportul financiar de anul trecut și datele bilanțului;

- poliță de asigurare;

- documente care confirmă dreptul de proprietate asupra unui imobil sau un contract de închiriere;

- carta întreprinderii;

- certificat de înregistrare a unei persoane juridice.

Condiția principală a instituțiilor de credit pentru acordarea unui credit este o garanție de rambursare a creditului. În această calitate, sunt utilizate în principal titluri de valoare (acțiuni, obligațiuni, cambii), bunuri ale clienților sau echipamente. Este necesar să prezentați băncii documente pentru garanție. Banca îl va evalua. În funcție de valoarea garanției, se stabilește suma fondurilor care vor fi puse la dispoziția clientului.

După acțiunile de mai sus, se încheie un acord între creditor și împrumutat. La semnarea acestuia, clientul este sfătuit să acorde atenție termenului de notificare a băncii cu privire la necesitatea rambursării datoriei. Cu cât este mai lung, cu atât este mai mic riscul de a pierde proprietatea gajată.

Pentru clienții obișnuiți nu există nicio cerință de a furniza dovezi de solvabilitate. Este suficient să prezinți documente pentru cauțiune.

Apoi trebuie să deschideți un cont bancar, care va primi suma specificată în contractul de împrumut. La solicitarea băncii, datoria trebuie rambursată în termen de o săptămână.

Cine poate folosi serviciul

Creditul la gard este un tip popular de împrumut printre brokerii care profită din vânzarea și cumpărarea de titluri de valoare utilizate ca garanție. Angajații burselor de valori sau alți proprietari de valori mobiliare folosesc și ei acest serviciu.

Întreprinderile și companiile comerciale și industriale folosesc împrumuturile la gardă ca sursă de fonduri suplimentare pentru o tranzacție majoră. Aceștia sunt în mare parte clienți obișnuiți ai băncilor care au nevoie urgentă de bani.

Beneficii pentru bancă

Pentru a extinde baza de clienți, instituțiile de credit își extind periodic lista serviciilor, oferind potențialilor lor împrumutați o gamă largă de opțiuni. Fiecare dintre ele are propriile sale posibilități și limitări. Toate tipurile de creditare au laturi pozitive și negative atât pentru creditori, cât și pentru debitori. O excepție este împrumutul fără apel. Luați în considerare avantajele și dezavantajele sale mai detaliat.

Creditul la gard se referă la produsele financiare ale băncii, care reprezintă cea mai bună oportunitate de a crește lichiditatea. Acest lucru se datorează faptului că încel mai adesea, clientul oferă titluri ca garanție.

Lichiditatea băncii este susținută și de faptul că împrumuturile la gardă sunt împrumuturi pe termen scurt, în ciuda faptului că rambursarea fondurilor împrumutate poate dura o perioadă destul de lungă.

Un factor pozitiv este riscul scăzut de nerambursare a împrumutului, deoarece acesta este garantat cu garanții

Beneficii pentru împrumutat

Creditul la gard este atractiv pentru că, fiind un împrumut la cerere, asigură o dobândă mai mică decât în alte cazuri. În plus, comisionul pentru utilizarea fondurilor împrumutate se calculează pe baza sumei efectiv utilizate și numai pentru perioada de la momentul retragerii acestora până la returnare.

În plus, în acest caz, nu este necesară utilizarea intenționată a finanțării. Împrumutatul are dreptul de a cheltui fondurile primite la propria discreție, fără a raporta creditorului.

Marele avantaj este abilitatea de a primi bani și de a rambursa datoria în orice moment convenabil și într-un mod convenabil: în rate sau într-o singură plată. Asigurarea nu este necesară atunci când solicitați un împrumut, deoarece garanția este oferită sub formă de titluri.

Clienții obișnuiți pot conta pe anumite beneficii: o creștere a mărimii împrumutului sau reduceri suplimentare la dobânda pentru utilizarea împrumutului. Astfel de debitori pot solicita un împrumut la garda pentru un an sau chiar mai mult. Dar acest lucru se poate dovedi și un dezavantaj, deoarece pe o perioadă lungă de timp politica băncii se poate schimba, nu întotdeauna în bine. DARîn acest caz, poate deveni brusc necesară returnarea de fonduri în sumă mare într-un timp destul de scurt.

Riscuri bancare

Cel mai semnificativ dezavantaj al împrumuturilor la gard este incapacitatea de a planifica și de a prezice profitul din astfel de împrumuturi. Motivul pentru aceasta este dreptul clientului de a rambursa datoria în orice moment, inclusiv înainte de expirarea contractului, și de a retrage garanția.

Riscuri debitorului

Împrumut la gardă - ce este? Acesta este un împrumut la cerere. Așadar, un factor negativ pentru creditat este acela că banca are dreptul de a informa în orice moment despre necesitatea rambursării datoriei aferente împrumutului. Riscul constă în eventuala lipsă de fonduri la acel moment în întregime de la împrumutat. În acest caz, proprietatea colaterală va deveni proprietatea băncii. Deoarece titlurile de valoare pot avea lichiditate ridicată, pierderea lor va aduce pierderi financiare semnificative debitorului.

În cazul utilizării unui astfel de serviciu bancar pentru a reduce riscurile, se recomandă să luați fonduri exclusiv pentru scopul propus și să fiți întotdeauna pregătiți pentru faptul că banca poate solicita returnarea acestora.

Recomandat:

Casier de profesie: condiții de muncă, educație necesară, îndatoriri, avantaje și dezavantaje ale muncii

Orice companie care acceptă plăți de la clienți are nevoie de un casier. Cu acest specialist trebuie să se ocupe vizitatorii centrelor comerciale și ai magazinelor de catering, precum și clienții băncilor și ai altor organizații. Deloc surprinzător, profesia de casier este destul de solicitată în rândul potențialilor angajatori. Ea atrage candidați cu cerințe scăzute care se aplică postului

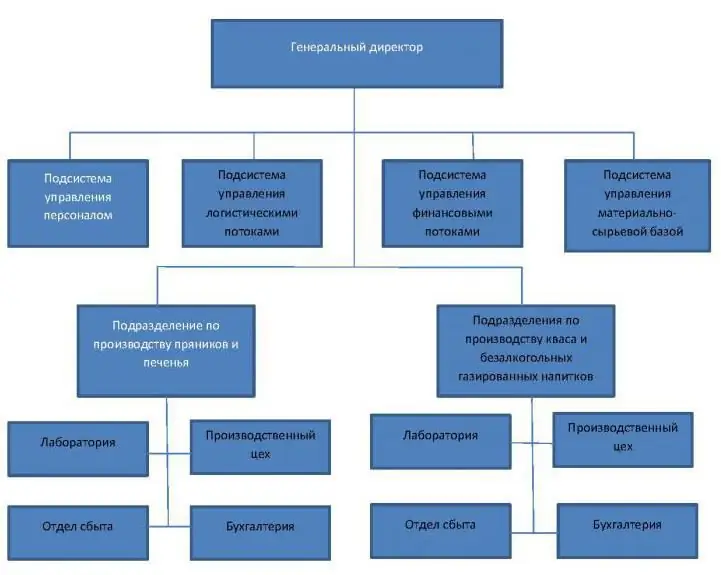

Structura organizatorica a unei organizatii este Definitie, descriere, caracteristici, avantaje si dezavantaje

Articolul dezvăluie conceptul structurii organizatorice a unei întreprinderi: ce este, cum și sub ce forme este utilizată în întreprinderile moderne. Diagramele atașate vor ajuta la ilustrarea vizuală a utilizării diferitelor tipuri de structuri organizaționale

Ce se întâmplă dacă nu plătiți împrumutul? Ce să faci dacă nu există nimic de plătit împrumutul?

Nimeni nu este imun de lipsa banilor. Adesea, împrumuturile sunt luate de la organizațiile de microfinanțare. În IMF, este mai ușor să obțineți aprobare și puteți lua o sumă mică. Ce să faci dacă s-a întâmplat neașteptat și nu există nimic de rambursat împrumutul? Cum să te comporți cu angajații băncii creditoare și cu colectorii? Merită să aduci cazul în instanță și ce se întâmplă după el?

Asigurarea OSAGO extinsă este DSAGO (asigurare voluntară): condiții, avantaje și dezavantaje

În prezent, a treia opțiune de asigurare de răspundere civilă auto ia amploare - asigurarea OSAGO extinsă. Se mai numește și cetățean auto voluntar - DSAGO. Să vedem care sunt caracteristicile acestui pachet și care sunt avantajele acestuia

Autoasigurarea este Definiție, principii de bază, avantaje și dezavantaje

Ce este autoasigurarea? Care sunt caracteristicile sale, formele principale? Dezvoltarea istorică a fenomenului. Trăsături caracteristice autoasigurării. Cum se formează fondurile de rezervă? Când este necesară autoasigurarea? Dezvoltarea sa astăzi: cine va beneficia, de ce nu este obișnuit pe piață?