2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Modificat ultima dată: 2025-06-01 07:15:05

Astăzi, toate companiile folosesc resurse împrumutate într-o oarecare măsură. Astfel, aceștia funcționează nu numai în detrimentul fondurilor proprii, ci și al creditului. Pentru utilizarea acestora din urmă, societatea este obligată să plătească un procent. Aceasta înseamnă că costul capitalului propriu nu este egal cu rata de actualizare. Prin urmare, este necesară o altă metodă. WACC este una dintre cele mai populare modalități de evaluare a proiectelor de investiții. Permite luarea în considerare nu numai a intereselor acționarilor și creditorilor, ci și a impozitelor.

Exemplu

Deci, ne-am dat seama că WACC este un indicator al rentabilității medii a costurilor investiției. Dar cum se calculează și ce legătură au impozitele cu el? Să presupunem că o companie este finanțată în proporție de 60% de către acționari și 40% de către creditori. De exemplu, s-a calculat că valoarea propriecapitalul ar trebui să fie de 20%. Și compania a reușit să obțină un împrumut la 15% pe an. Dacă abordăm problema calculării capitalului social mediu ponderat din punct de vedere al logicii și matematicii, atunci vom obține 18%. Dar este totul atât de simplu? Să presupunem că o companie a investit 1.000 USD în proiectul luat în considerare: 60% - acționari, 40% - creditori. Dacă durata proiectului este de un an, atunci fluxul de numerar după impozitare va fi de 1.180 USD. STATELE UNITE ALE AMERICII. O mie de dolari merg pentru a plăti investiția principală. Și restul de 180 de dolari. SUA ar trebui să fie distribuite între acționari și creditori. Acesta din urmă va primi 60 de dolari. Și aici începe cel mai interesant. Plățile de dobândă pot fi deductibile fiscal. Prin urmare, compania va putea returna o parte din bani. Dacă rata de impozitare este de 25%, atunci aceasta este 15 USD. Și asta înseamnă că acționarii vor primi nu 120, ci 135 de dolari. STATELE UNITE ALE AMERICII. Prin urmare, putem concluziona că compania ar fi putut câștiga mai puțin inițial. Și totuși este imposibil de satisfăcut atât cererile acționarilor, cât și ale creditorilor. Nu se poate spune că WACC este un indicator al randamentului mediu al vânzărilor, deoarece se ocupă de performanța companiei în ansamblu. Dar el a fost cel care ar face posibilă efectuarea unui calcul mult mai precis.

Concept

Așa cum s-a putut deja concluziona din exemplul de mai sus, WACC este un indicator care vă permite să determinați profitabilitatea necesară a proiectului pentru creditori și investitori. Și ține cont și de taxe. În exemplul precedent, nu este de 18%, ci de 16,5%. Acest lucru se datorează efectului„scutul fiscal al finanțării prin credit”. Să presupunem că rata dobânzii la împrumut este de 15%, ca în exemplul anterior. Atunci costul real al împrumutului este de 15%(1-cota de impozitare în procente). Acesta din urmă în exemplul nostru este de 25%. În acest caz, împrumutul companiei va costa 11,25%. WACC ia în considerare acest lucru.

factori

Să vedem ce afectează WACC. Acesta este un indicator care caracterizează rentabilitatea necesară unui proiect de investiții. Și este influențată de factori externi precum situația de pe piața de valori, dobânda la investițiile de capital fără risc și rata de bază a pieței, precum și impozitul pe venit. Compania trebuie să lucreze cu ei, încercând să folosească cel mai bine resursele de care dispune în situația actuală. Factorii importanți pentru management sunt factori precum coeficientul beta, prima de risc stabilită de întreprindere, raportul dintre datorie și capitalul total și ratingul de credit. Următorii indicatori calculați afectează și costul mediu ponderat al capitalului:

- Rata dobânzii, costul și efectul de levier.

- Primă de risc pe piața de valori mobiliare.

- Valoare și cota de capital.

Formula

În primul rând, să introducem câteva simboluri. Printre acestea:

- E este costul capitalului propriu.

- RE este returnarea necesară.

- D - costul fondurilor de credit.

- RD - Dobânda la împrumut.

- TR este rata de impozitare.

Deci WACC=(ERE)/(E+D) + (DRD(1-TR))/(E+D). De remarcat faptul că această formulă ia în considerare doar un singur tip de finanțare prin credit. Dacă firma noastră utilizează mai multe, atunci toate acestea trebuie înlocuite separat cu tarifele corespunzătoare.

Principii de bază de strângere de fonduri

Companiile beneficiază de finanțare din resurse de credit dacă dobânda la utilizarea acestora din urmă este scăzută, deoarece aceasta reduce costul mediu ponderat al capitalului companiei. Totuși, scopul oricărei bănci nu este deloc caritatea, ci o afacere profitabilă. Prin urmare, companiile mai stabile care au garanții substanțiale primesc rate mai mici pentru împrumut. Băncile se străduiesc să obțină o imagine cât mai completă a împrumutatului lor, a calificărilor managerilor și angajaților săi de top, a istoricului companiei și a planului său de afaceri.

Critice

WACC este un instrument universal recunoscut pentru evaluarea rentabilității necesare proiectelor de investiții. Cu toate acestea, are o serie de probleme semnificative:

- Aveți un „scut fiscal pentru finanțarea creditelor”. La prima vedere, se pare că cu cât mai multe împrumuturi, cu atât mai bine. Și reflectă într-adevăr WACC. Dar cum să ținem cont de riscul tot mai mare al proiectelor cu o creștere a finanțării acestora în detrimentul banilor creditorilor?

- Problemă beta. Acest indicator ar trebui să reflecte gradul de risc în comparație cu volatilitatea activelor întregii piețe. Cel mai des folosit de companiile dinlista S&P 500. Cu toate acestea, mulți finanțatori nu vor fi de acord cu faptul că volatilitatea este aceeași cu riscul. Și acest lucru nu ține cont deloc de WACC.

Recomandat:

Ce este wmz și de ce este acest portofel atât de popular

Banii electronici își iau locul din ce în ce mai mult în lumea modernă. Dezvoltarea internetului a stimulat dezvoltarea plăților fără numerar. Unul dintre cele mai populare sisteme de monede electronice din Rusia este Webmoney. Despre ea și portofelele ei și vor fi discutate în articol

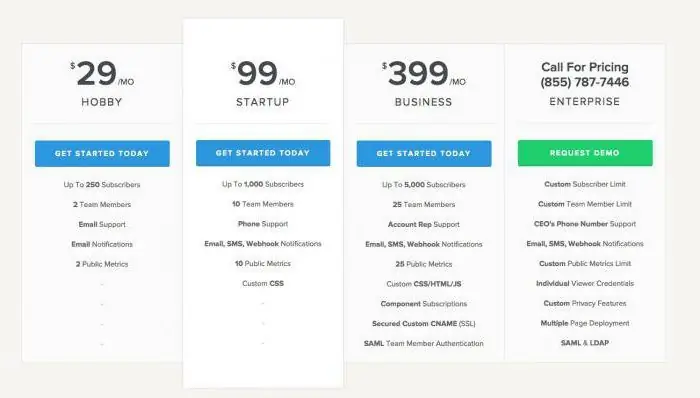

Arpu - ce este și cum să influențezi acest indicator?

Cei mai mulți antreprenori de pe internet direcționează toate resursele către găsirea de noi clienți. Dar este rațional? La urma urmei, există o altă opțiune - să încerci să „strângi” la maximum cei care au aplicat deja la compania ta. Pentru a determina cât de eficiente sunt vânzările de servicii suplimentare, este utilizată o metrică de afaceri specială ARPU

WACC: formulă, exemplu de calcul al soldului

Ca parte a acestui articol, este luată în considerare o idee generală și un concept al valorii WACC (costul mediu ponderat al capitalului), este prezentată formula principală de calcul a acestui indicator, precum și un exemplu de calcul folosind formula prezentată

Distribuție - ce este acest indicator?

Distribuție - ce este? Acesta este un indicator al distribuției de servicii sau bunuri pe un anumit teritoriu sau ținând cont de canalul de distribuție. Există două tipuri principale de distribuție: ponderată și numerică (cantitativă). Dacă mai devreme ieșea în prim-plan piața producătorului, adică companiile producătoare de bunuri își stabileau propriile condiții, acum piața de consum este pe primul loc. Locul cumpărăturilor și confortul lor devin mai importante. Care, la rândul său, afectează costul produsului

WACC este o măsură a costului capitalului. Costul capitalului WACC: exemple și formulă de calcul

În sistemul economic modern, proprietatea oricărei companii are propria ei valoare. Controlul acestui indicator este important pentru alegerea strategiei de acţiune a organizaţiei. WACC este o măsură a costului capitalului. Formula indicatorului, precum și exemple de calcul ale acestuia vor fi prezentate în articol