2026 Autor: Howard Calhoun | [email protected]. Modificat ultima dată: 2025-01-24 13:24:08

Impozitarea trebuie înțeleasă ca o procedură stabilită prin lege pentru stabilirea, încasarea și plata taxelor și impozitelor la buget. Include stabilirea de rate, valori, tipuri de plăți, reguli de deducere a sumelor de către diferite persoane. Luați în considerare în continuare cine este plătitorul de impozite.

Relații juridice fiscale

Codul fiscal nu le definește. Între timp, articolul 2 din Cod stabilește gama de relații reglementate de Codul Fiscal. Sunt asociate cu:

- Înființarea, introducerea, colectarea taxelor și impozitelor în Rusia.

- Implementarea controlului fiscal.

- Contestație împotriva actelor organelor de control, inacțiunii/acțiunilor angajaților acestora.

- Tragerea în judecată pentru infracțiunile fiscale.

Ca subiecte de drept fiscal sunt organizațiile și persoanele fizice - contribuabili, precum și autoritățile autorizate să implementeze funcții de control și supraveghere în domeniul fiscal.

Clasificare

Entitățile implicate în relații juridice fiscale sunt împărțite în 4 categorii. Potrivit articolului 9 din Codul fiscal, eiinclus:

- Cetățenii și persoanele juridice sunt plătitori de impozite.

- Persoane fizice și organizații recunoscute în conformitate cu Codul ca agenți fiscali.

- Autorități fiscale.

- Structuri vamale.

Această clasificare este considerată generală. În plus, subiectele impozitării diferă prin componența lor juridică, statutul fiscal, izolarea economică și managerială. De exemplu, în funcție de statut, se disting rezidenții și nerezidenții. Conform izolării manageriale, subiectele impozitării se împart în independente și interdependente.

Persoane fizice

După cum reiese din informațiile de mai sus, principalele tipuri de contribuabili sunt persoanele fizice și organizațiile. Primele includ:

- Cetățeni ai Federației Ruse.

- Străini.

- Apatrizi (apatrizi).

Rezidenți

Aceste, conform articolului 207 din Codul fiscal, includ persoane fizice care se află efectiv în Rusia timp de cel puțin 183 de zile (calendar) timp de 12 luni consecutive. Perioada de ședere a acestor subiecți ai impozitării în Federația Rusă nu este întreruptă pe durata unei călătorii pe termen scurt (până la șase luni) în străinătate pentru formare sau tratament. Indiferent de durata efectivă a șederii în țară, militarii ruși care servesc în străinătate, angajații structurilor guvernamentale de stat și locale trimiși în străinătate sunt recunoscuți ca rezidenți.

IP

Categorie separată de subiecți ai impozitării sunt antreprenorii individuali. Suntpersoane fizice care au trecut înregistrarea de stat în modul prescris și desfășoară activități antreprenoriale fără a crea o persoană juridică. În această categorie intră și notarii care exercită în mod privat, avocații care au birouri de avocatură înființate. Potrivit paragrafului 2 al articolului 11 din Codul fiscal, persoanele fizice care desfășoară activități comerciale fără a-și crea o persoană juridică, dar neînregistrate în acest statut, nu se pot referi la faptul că nu sunt întreprinzători individuali.

Organizații

Persoanele juridice care sunt plătitori de impozite sunt împărțite în:

- organizații rusești. Aceste persoane juridice sunt constituite în conformitate cu prevederile legislației interne. Sucursalele lor și alte subdiviziuni separate (OP) nu se aplică contribuabililor. În același timp, operațiunile sunt responsabile pentru efectuarea plăților către buget la locația lor.

- Organizații străine. Ele sunt numite persoane juridice cu capacitate juridică, create în conformitate cu normele de drept ale statelor străine, precum și organizații internaționale, reprezentanțe și sucursale ale acestor entități, formate pe teritoriul Rusiei.

Personalitate fiscală

Stează la baza statutului de participant la relațiile juridice fiscale. Personalitatea juridică fiscală se formează din capacitatea juridică și juridică. Aceasta din urmă este capacitatea subiectului de a îndeplini îndatoriri și de a avea drepturi. Capacitatea fiscală presupune participarea personală la raporturi juridice, răspunderea pentru încălcarea prevederilor Codului Fiscal.

Statutul plătitorilor de impozite și taxe

Ca participanți cheie în relațiile juridice fiscaleplătitorii acționează pe de o parte și statul (reprezentat prin organisme abilitate) pe de altă parte. Participarea altor persoane (de exemplu, agenți de reținere) este opțională. În conformitate cu articolul 19 din Codul fiscal, sunt recunoscuți drept plătitori cetățenii și organizațiile, cărora le este încredințată obligația de a deduce plățile stabilite la buget. Conform clauzei 2 83 din Codul fiscal, înregistrarea întreprinzătorilor individuali și a persoanelor juridice la IFTS, includerea acestora în URN (registru unic) se realizează indiferent de circumstanțele cu care legislația asociază obligația de a plăti unul sau altul. impozit. Prin urmare, în Federația Rusă, o persoană va fi considerată plătitor înainte de a avea un obiect de impozitare.

Trăsături distinctive ale persoanelor fizice și organizațiilor ca subiecte de drept fiscal

Persoanele fizice, spre deosebire de persoanele juridice, nu trebuie să țină evidențe contabile. Sanitatea și vârsta nu afectează recunoașterea unei persoane ca plătitor. La stabilirea obiectului de impozitare pentru contribuabili contează statutul de rezident sau nerezident. În primul caz, se fac deduceri din toate veniturile primite atât pe teritoriul Rusiei, cât și în străinătate. Nerezidenții plătesc impozite pe profiturile realizate numai în Federația Rusă.

Reprezentare

Plătitorii au dreptul de a participa la relațiile juridice fiscale personal sau prin intermediul unui reprezentant. Autoritatea acestuia din urmă trebuie să fie documentată. Reprezentarea, în conformitate cu art. 27, 28 din Codul fiscal, poate fi legală sau, în conformitate cu art. 29, reprezentant autorizatsubiect.

Persoane interdependente

Această categorie de subiecte este evidențiată separat în legislație. În cazul în care persoanele sunt recunoscute ca fiind interdependente, organele fiscale au dreptul de a verifica corectitudinea aplicării prețurilor determinate de părțile la tranzacții în scopuri de impozitare. Subiecții (organizații sau persoane fizice) sunt considerați interdependenți dacă relația dintre ei poate afecta rezultatele sau condițiile economice atât ale activităților lor, cât și ale persoanelor pe care le reprezintă. De exemplu:

- O entitate juridică participă indirect sau direct la o altă societate economică, iar cota totală de participare este mai mare de 20%.

- Un individ este subordonat altuia în conformitate cu poziția oficială.

- Persoanele sunt căsătorite, înrudite, adoptive și adoptate, tutore și tutelă.

Lista entităților interdependente nu este considerată a fi exhaustivă. Instanța are dreptul de a recunoaște persoanele ca atare pe alte motive neprevăzute direct în Codul fiscal, dacă relația dintre acestea poate afecta rezultatele tranzacțiilor legate de vânzarea de servicii, bunuri sau lucrări.

Drepturile plătitorilor

Lista principală a acestora este stabilită de articolul 21 din Codul fiscal. În plus, contribuabilii din Federația Rusă au următoarele drepturi:

- Pentru a transfera bunuri materiale pe cauțiune pentru a garanta obligația de a efectua plăți la buget (articolul 73 din Codul fiscal).

- Să acționeze ca garant în fața autorităților fiscale (articolul 74 din Cod).

- Fiți prezent la extracțiedocumentație (articolul 94 din Codul fiscal).

Responsabilitățile subiecților

Codul fiscal prevede următoarele obligații principale ale plătitorilor:

- Plătiți taxe conform legii.

- Înregistrați-vă la IFTS.

- Păstrați evidența cheltuielilor/venitului în modul prescris.

- Trimiteți declarații fiscale la locul de înregistrare la IFTS.

Protecția drepturilor

Conform paragrafului 1 al articolului 22 din Codul fiscal, plătitorilor li se garantează protecția judiciară și administrativă a intereselor lor. Regulile pentru furnizarea acestuia sunt definite în Codul Fiscal, precum și în alte reglementări. Acestea din urmă includ:

- FZ Nr. 4866-1.

- CAO.

- GPK.

- apk.

- CPC.

- Cod vamal.

registru TVA

După intrarea în vigoare a Codului Fiscal în 1992, a devenit necesară sistematizarea informațiilor despre entitățile responsabile cu efectuarea plăților către buget. În acest sens, s-au format diverse baze de date, printre care registrul plătitorilor de TVA are o importanță deosebită. Această bază de informații conține informații despre toate persoanele obligate să deducă taxa pe valoarea adăugată.

Registrul conține următoarele date despre subiecte:

- Nume.

- Informații despre crearea sau reorganizarea.

- Informații despre modificările efectuate.

- Cerințe ale documentelor depuse în timpul înregistrării.

Taxa de transport

El este dedus din bugetul regional. Impozitul se caracterizează drept proprietate, mixt, direct. Până în 2003, impozitarea Uniunii Vamale se baza pe două plăți - o taxă pe proprietatea persoanelor fizice în raport cu vehiculele aeriene și pe apă și deduceri de la proprietarii de transport. După intrarea în vigoare a capitolului 28 din Codul fiscal, aceste taxe au fost combinate într-unul singur. Taxa de transport este prevăzută de Codul Fiscal și este introdusă în conformitate cu legile entităților constitutive ale Federației Ruse. După aprobarea reglementărilor regionale, aceasta devine obligatorie pe întreg teritoriul regiunii corespunzătoare. Plătitorii de taxe de transport sunt persoane fizice și organizații pe care sunt înmatriculate vehicule, acționând ca obiecte de impozitare. În categoria acestor subiecte se încadrează toate persoanele care dețin vehicule pe orice bază legală care atrage obligația de înmatriculare. Poate fi proprietate, chirie etc. Obiectul impozitării este:

- Vehicule terestre. Acestea includ: motociclete, mașini, autobuze, scutere și alte vehicule autopropulsate, vehicule omizi și pneumatice, snowmobile, snowmobile.

- Vehicule pe apă. Acestea includ nave cu pânze, iahturi, nave cu motor, jet-ski-uri, bărci cu motor, bărci, remorcate (neautopropulsate), etc.

- Vehicule aeriene. Acestea includ avioane, elicoptere și așa mai departe.

Impozit funciar

Este determinat de articolul 31 din Codul fiscal și reglementările adoptate de autoritățile municipale, legile orașelor federale. Plătitorii de impozite funciare sunt organizațiile și persoanele fizice care dețin terenuri clasificate ca obiect de impozitare, în baza dreptului de posesie moștenire, proprietate, perpetuă.utilizare. Drepturile corespunzătoare, conform Codului civil, iau naștere la momentul înregistrării de stat a proprietății, dacă legea nu prevede altfel. Documentele privind înregistrarea de stat servesc drept bază pentru colectarea impozitelor. Cuantumul deducerii nu depinde de performanța financiară a plătitorului. Calculul ia în considerare circumstanțe obiective, care includ fertilitatea, locația sitului și alți factori. Persoanele care dețin terenuri cu drept de folosință urgentă cu titlu gratuit sau care le-au fost puse la dispoziție în conformitate cu un contract de închiriere nu sunt recunoscute ca plătitori.

Impozit pe venit

Este considerat unul dintre cele mai importante taxe plătite la bugetul federal. Plata îndeplinește funcții de reglementare și fiscale. Plătitorii de impozit pe venit sunt împărțiți în 2 categorii:

- Organizații străine care operează în Federația Rusă prin reprezentanțele lor permanente sau care primesc venituri din surse din Rusia.

- Întreprinderi autohtone.

Nu plătiți impozit persoanelor juridice care aplică sistemul simplificat de impozitare, scăzând UTII, UST și taxa prevăzută pentru afacerile de jocuri de noroc.

Profitul ca obiect de impozitare

Pentru organizațiile naționale, recunoaște veniturile primite minus cheltuielile stabilite în conformitate cu Codul Fiscal. Pentru persoanele juridice străine, venitul este venitul primit prin sedii permanente, redus cu costurile acestor unități. Aceste costuri sunt de asemenea determinate în conformitate cu Codul Fiscal. Pentru alte organizații străine profitsunt considerate venituri care au fost primite din surse din Federația Rusă.

Agenți fiscali

Ei, în conformitate cu articolul 24 din Codul fiscal, sunt entitățile care îndeplinesc sarcinile de calcul, reținere de la plătitori și deducere a impozitelor la bugetul Federației Ruse. Agenții pot fi atât organizații naționale, cât și reprezentanțe permanente ale persoanelor juridice străine, precum și persoane fizice (antreprenori individuali, notari privați și alte entități care exercită în mod privat cu angajați). Statutul juridic al acestor persoane este similar cu statutul plătitorilor. Cu toate acestea, are o serie de caracteristici distinctive. Agenți fiscali:

- Păstrează evidența veniturilor acumulate și plătite plătitorilor, reținute și deduse în sistemul bugetar de impozite, inclusiv pentru fiecare angajat.

- Furnizați IFTS la adresa de contabilitate documentația necesară pentru ca organismele abilitate să controleze corect calculul, deducerea și deducerea plăților obligatorii.

- Sesizează în scris fiscul despre imposibilitatea reținerii din venitul plătitorului și cuantumul datoriei. Această obligație trebuie îndeplinită în termen de o lună de la data la care agentul a luat cunoștință de aceste circumstanțe.

- Calculați corect și în timp util, rețineți impozitele din fondurile plătite plătitorului, transferați-le în conturile corespunzătoare ale Trezoreriei.

- Asigură siguranța documentației necesare pentru îndeplinirea atribuțiilor lor de agenți timp de 4 ani.

Pentru nerespectarea legilor fiscale, agenții pot fiadus la răspundere, inclusiv răspunderea penală, în conformitate cu normele legii ruse.

Autorități fiscale

Aceștia formează un sistem unificat de monitorizare a conformității cu prevederile Codului Fiscal. Autoritățile fiscale verifică corectitudinea calculelor, oportunitatea și caracterul complet al plății taxelor și impozitelor către sistemul bugetar al țării. Sistemul centralizat de organe este format din:

- Structură executivă federală autorizată să exercite supraveghere și control în domeniul fiscal.

- Diviziuni teritoriale.

Serviciul fiscal federal acționează ca structură executivă federală. Serviciul fiscal este condus de un șef care este numit și revocat din funcție de Guvern la propunerea ministrului finanțelor. Șeful Serviciului Fiscal Federal poartă responsabilitatea individuală pentru îndeplinirea funcțiilor și sarcinilor atribuite Serviciului. Scopul principal al activității structurilor fiscale este de a asigura primirea la timp și completă a taxelor și impozitelor către bugete și fonduri extrabugetare. Organismele împuternicite acționează în competența lor, în conformitate cu prevederile legii, inclusiv administrative, civile etc.

Funcțiile structurilor fiscale

Principalele funcții ale IFTS includ:

- Contabilitatea contribuabililor.

- Implementarea controlului fiscal.

- Aplicarea de sancțiuni împotriva infractorilor NK.

- Dezvoltarea politicii fiscale guvernamentale.

- Efectuarea lucrărilor explicative și informaționale privind implementarea prevederilor impozituluilegislație.

UTII în Rusia

Taxa unică este introdusă prin reglementări ale municipalităților, districtelor urbane, orașelor federale. UTII se aplică împreună cu OSNO și se aplică anumitor tipuri de activități. Taxa unică înlocuiește plata anumitor tipuri de deduceri, simplifică și scurtează contactele cu serviciul fiscal. Lista obiectelor de impozitare UTII este stabilită prin lege. Include:

- Cu amănuntul.

- Servicii veterinare și casnice.

- Amplasarea structurilor de publicitate exterioară și publicitate pe vehicule.

- Servicii alimentare.

- Servicii de transport cu motor.

- Oferirea de locuri comerciale și terenuri de închiriat pentru comerț.

- Servicii de întreținere, reparații, depozitare, spălătorie auto.

- Oferirea de locuri pentru rezidență temporară și cazare.

Baza de impozitare pentru luna de raportare se determină prin înmulțirea randamentului de bază, a coeficientului deflator (K1) și a valorii indicatorului fizic prevăzut de legislația federală, precum și a coeficientului care ține cont de specificul de a face afaceri (K2). Cota de impozitare este determinată de Codul Fiscal și este de 15%. Coeficientul K2 nu trebuie să fie mai mic de 0,005 și mai mare de 1. Limitele corespunzătoare sunt stabilite de legea federală. Trimestrul este utilizat ca perioadă fiscală.

Taxa unică în Ucraina

Persoanele care decid să facă afaceri în cadrul sistemului fiscal simplificat și decid asupra sferei activităților lor viitoare trebuie să aleagă un singur grup fiscal. Plătitorii al căror venit nu depășește 300 de mii de grivne pe an,aparțin primului grup. Cota de impozit pentru ei este de până la 10% din minimul de existență (160 UAH). Al doilea grup include persoane al căror venit anual nu depășește 1,5 milioane UAH. Cota de impozitare este de 20% din salariul minim (până la 640 UAH). Al treilea grup include entități cu un venit de până la 5 milioane UAH pe an. Pentru ei sunt stabilite următoarele rate de rulaj:

- 3 % - pentru plătitori de TVA;

- 5% - pentru neplătitori ai taxei pe valoarea adăugată.

Al patrulea grup include foști plătitori de taxe agricole. Trecerea de la un grup la altul poate fi obligatorie sau voluntară. În primul caz, modificarea are loc atunci când limita anuală de venit este depășită.

Recomandat:

Ce impozite plătește o persoană: subtilitățile impozitării, valoarea și momentul deducerilor

Abordând întrebarea ce taxe ar trebui să plătească o persoană, merită remarcat faptul că există o listă întreagă a acestor taxe. Majoritatea acestei liste nu este obligatorie pentru fiecare persoană. Deci, ce impozite trebuie să plătească un individ fără greș și pe care dintre ele trebuie să plătească în anumite condiții?

Plăți de impozite și impozite - ce este? Clasificare, tipuri, concept și tipuri

În prezent, sistemul fiscal este un set de impozite și taxe stabilite de legislația actuală a Federației Ruse, care sunt percepute în bugetele de diferite niveluri. Acest sistem se bazează pe principiile prevăzute de lege. Să luăm în considerare mai detaliat problemele de esență, clasificare, funcții și calcul al plăților fiscale

Taxa pe „parazitism” în Belarus: cine plătește și cine este scutit de impozit

Președintele Belarusului, Alexandru Lukașenko, a introdus pe 2 aprilie 2015 o taxă specială, care este cunoscută în mod popular sub numele de taxa „parazitism”. Dacă o persoană nu are un loc de muncă permanent timp de șase luni, trebuie să plătească acest tip de taxă la trezorerie. Un cetățean care decide să se sustragă de la obligațiile de plată poate primi arest administrativ cu muncă forțată

Câte impozite plătește un angajator pentru un angajat? Fond de pensie. Fondul de asigurări sociale. Fondul de asigurare medicală obligatorie

Legislația țării noastre obligă angajatorul să efectueze plăți pentru fiecare angajat din stat. Acestea sunt reglementate de Codul Fiscal, Codul Muncii și alte reglementări. Toată lumea știe despre celebrul impozit pe venitul personal de 13%. Dar cât costă cu adevărat un angajat pe un angajator cinstit?

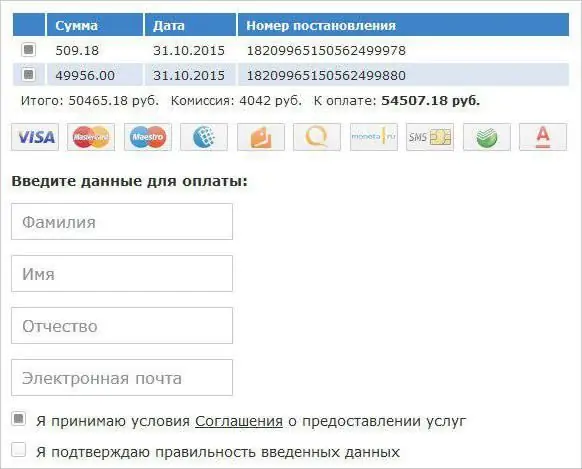

Cum se plătește taxa de transport prin „Gosuslugi”? Plătiți impozite online, printr-o bancă

Cum se plătește taxa de transport prin „Gosuslugi”? Într-adevăr, această problemă îi îngrijorează pe mulți cetățeni moderni. La urma urmei, nu doriți să stați întotdeauna la coadă la bancă mult timp pentru a plăti statul. Uneori, plata online este mult mai rapidă și mai convenabilă. Din fericire, această posibilitate are loc oficial. Acum vom încerca să înțelegem cum să plătim taxa de transport prin „Gosuslugi” sau în orice alt mod