2026 Autor: Howard Calhoun | [email protected]. Modificat ultima dată: 2025-01-24 13:24:12

Prin Ordinul nr. ММВ - 7/11/450, la 14 octombrie 2015, Serviciul Federal de Taxe din Rusia a aprobat formularul de raportare: calculul impozitului pe venitul persoanelor fizice în formularul 6impozitul pe venitul personal, care a fost calculat și reținute persoanelor fizice în perioada de raportare. Declarația conform formularului aprobat trebuie să fie completată și depusă la IFTS pentru toți agenții fiscali (companii, organizații, întreprinderi și antreprenori individuali).

Raport pe formularul 6-NDFL: regulamente de livrare, structura

Raportul 6NDFL este trimis la biroul fiscal trimestrial. Termenul limită de depunere este ultima zi a lunii următoare celei de raportare. Dacă această dată cade într-o sărbătoare, sâmbătă sau duminică, atunci data valabilă pentru trimiterea raportului este următoarea zi lucrătoare după weekend sau sărbătoare.

În 2017, calculul raportului trebuie depus la organul fiscal cel târziu:

- 3 aprilie 2017 (calcul anual pentru 2016),

- 2 mai 2017 (raport trimestrial pentru trei luni din 2017),

- 31 iulie 2017 (Raport semianual 2017),

- 31 octombrie 2017 (Raportul nouă luni 2017).

Raportul pentru 2017 trebuie trimis nu mai târziu de 2 aprilie 2018an.

Încălcarea termenelor de raportare duce la sancțiuni din partea autorităților fiscale. Agentul fiscal este pedepsit cu o amendă de o mie de ruble pentru fiecare lună restante, chiar dacă întârzierea a fost de doar o zi.

Sunt prevăzute penalități pentru înregistrarea incorectă și erorile în calculul impozitului pe venitul persoanelor fizice. Pentru inexactitățile descoperite de autoritățile fiscale, va trebui să plătiți o amendă de cinci sute de ruble.

Acest raport oferă informații nu despre o anumită persoană, ci, în general, despre impozitul pe venit acumulat și transferat pentru toate persoanele fizice care au primit venituri în organizație.

Calculul sumelor acumulate și reținute în raportul 6NDFL are următoarea compoziție:

- informații de bază despre agentul de reținere: pagina de titlu

- Total estimări: Secțiunea 1

- detalii: secțiunea 2

Este important să cunoașteți regulile de formare a secțiunii 1, cum să completați secțiunea 2 din raportul 6 privind impozitul pe venitul personal, titlu.

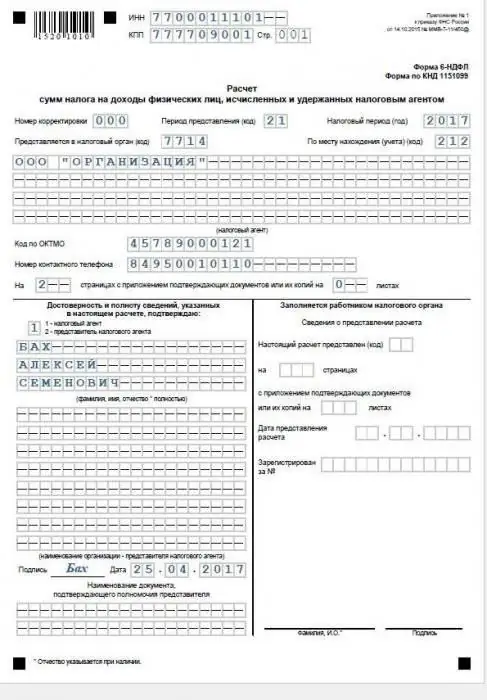

6Raport NDFL: titlu

Pe prima pagină (titlu) sunt indicate:

- date de înregistrare ale agentului fiscal (nume cu decodare, cod OKTMO, TIN, KPP, număr de telefon de contact);

- informații despre raportul transmis (numele formularului, codul KND, codul de furnizare și anul perioadei fiscale);

- date despre autoritatea fiscală (cod IFTS).

Pagina de titlu este certificată de șef sau de reprezentantul acestuia.

Un exemplu de completare a fișei nr. 1 (titlu) este prezentat mai jos.

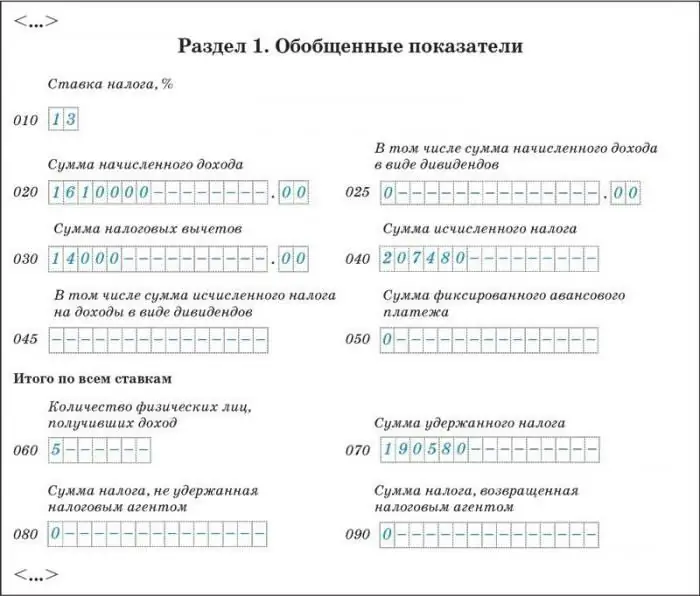

Formularul 6 impozit pe venitul personal: totaluri

Indicatorii generali pentru calcularea și reținerea impozitului pe venitul personal în perioada de raportare sunt indicați în prima secțiune.

Secțiunea 1 este prescrisă pentru fiecare cotă la care a fost calculat impozitul pe venit. De obicei, compania aplică o rată de 13 la sută.

Separat, pentru fiecare cotă, prima secțiune prezintă date pentru trimestrul de raportare, calculate pe baza de angajamente pentru întreaga perioadă fiscală:

- suma totală a venitului calculat (împreună cu dividendele) și separat suma dividendelor;

- deduceri fiscale aplicate (suma totală);

- suma impozitului pe venit calculat, reținut, nereținut, returnat de către angajator;

- număr de angajați (persoane fizice care au primit venituri impozabile).

Atenție: de regulă, cuantumul impozitului pe venit calculat nu este egal cu suma reținută. Reținerea efectivă a impozitului pe venit se face la plata decontării lunare finale și are loc adesea în luna următoarei perioade de raportare.

O mostră de completare a secțiunii 1 a raportului 6 din impozitul pe venitul personal este prezentată mai jos.

Valorile indicatorilor din prima secțiune depind de modul de completare a secțiunii 2 a secțiunii 6 din impozitul pe venitul personal.

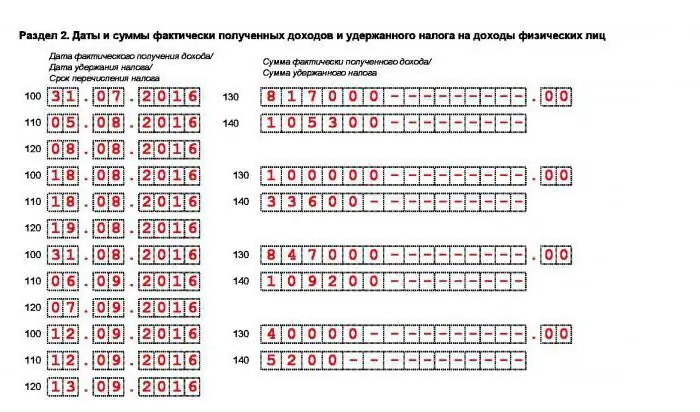

Secțiunea a doua 6 impozit pe venitul persoanelor fizice: detalii de bază

2 secțiunea 6 impozitul pe venitul persoanelor fizice - tabel cu informații. Indică în ordine cronologică:

- toate tranzacțiile de acumulare a veniturilor care au fost plătite în perioada de raportare (în timpul trimestrului) cu indicarea obligatorie a datei de acumulare;

- suma impozitului pe venit reținutdin fiecare venit plătit, indicând data deducerii;

- data reală a transferului impozitului pe venit către IFTS.

Informațiile despre fiecare venit primit în a doua secțiune a formularului sunt indicate în blocuri:

- data și valoarea veniturilor efectiv primite de angajați - gr. 100 și gr. 130 respectiv;

- data și suma impozitului reținut (din suma specificată în coloana 130) - gr. 110 și gr. 140 respectiv;

- termen limită pentru virarea impozitului pe venit la buget (pentru acest tip de venit) - gr. 120.

În continuare, blocarea se repetă de câte ori au existat rețineri de impozit pe venit.

2 secțiunea 6 a impozitului pe venitul personal (exemplu de completare a contabilității) este prezentată mai jos.

Reguli de bază pentru completarea celei de-a doua secțiuni din 6NDFL

Câteva sfaturi generale despre cum să completați secțiunea 2 din 6 declarații privind impozitul pe venitul personal sunt prezentate mai jos.

Recompensele în numerar plătite în trimestrul de raportare, dar care nu sunt supuse impozitului pe venit, nu sunt afișate în raport.

În forma 6NDFL, se introduce suma venitului înainte de impozitare, adică nu este redusă cu valoarea impozitului pe venit.

Informațiile furnizate în a doua secțiune a formularului nu se potrivesc cu informațiile din prima secțiune. Întrucât prima secțiune oferă rezultatele în creștere ale întregii perioade fiscale, inclusiv trimestrul de raportare, iar a doua - datele doar din trimestrul de raportare.

Dacă în aceeași zi s-au primit venituri cu termene diferite pentru plata impozitului pe venitul personal la bugetpersoane, apoi în formă sunt indicate în rânduri diferite.

Rândul 120 indică termenele limită pentru transferul impozitului pe venit stabilite de Codul Fiscal al Federației Ruse. Daca taxa se vireaza inainte de termenul limita, in gr. 120 nu reflectă data reală a plății, ci NC maxim admisibil.

Mai ales trebuie sa fii atent intr-o situatie in care plata veniturilor si virarea impozitului s-au facut efectiv in ultima zi a trimestrului. Data plății impozitului la buget trebuie indicată în conformitate cu Codul Fiscal, iar aceasta va fi deja data următoarei perioade de raportare. Prin urmare, tranzacția ar trebui înregistrată în trimestrul următor.

Dacă venitul la întreprindere a fost plătit doar într-un trimestru sau o dată pe an, atunci raportul se depune pentru trimestrul în care a fost plătit venitul și fără greșeală în trimestrele următoare ale anului curent.

Și într-o astfel de situație, cum se completează secțiunea 2 din formularul 6 din impozitul pe venitul persoanelor fizice - venitul a fost plătit abia în trimestrul al doilea? Pentru primul trimestru nu se poate depune raportul (intrucat este cu zero indicatori), trebuie depus raportul pentru trimestrul II, III si IV. În acest caz, numai prima secțiune este completată în raportul pentru al treilea și al patrulea trimestru.

Cum se completează 6 impozit pe venitul personal: rândurile 100-120

Informațiile din rândurile 100-120 depind de tipul de taxare.

Un tabel care vă permite să determinați cum să completați corect secțiunea 2 din secțiunea 6 din impozitul pe venitul personal este prezentat mai jos.

| Tip de venit |

Date fapt. plată venit p. 100 |

Data retinerii. impozit pe venit p. 110 |

Termen limită pentru plata impozitului reținut la sursă la buget p. 120 |

| Salariu, bonusuri și bonusuri |

Ultimul. ziua lunii acc. statul de plată |

Ziua de plată |

A doua zi după zi enum. sau plată la statul de plată |

|

Vacanță, plată coli șomeri. |

Ziu de plată de vacanță și bonurile de plată sunt ușoare abilități |

Ziua plății de concediu, și fișe de plată handicap |

Ultimul. ziua lunii plata vacanță și coli șomeri. |

|

Decontarea finală când plecați angajat |

Ziua concedierii |

Data de încheiere a plății calcul la concediere. |

Ziua următoare pentru plată fericită decontare finală |

|

Venit în natură. forma |

Ziua transferului de venit în natură. formular |

Închide zi de plată alte venituri |

Ziua următoare pentru plată fericită venit |

| Dais peste limita | Ultimul. ziua lunii, la pisică. raport prealabil emis |

Cea mai apropiată. zi de plată alte venituri |

Ziua următoare pentru plată fericită venit |

|

Beneficiu material de la economie pe % |

Ultimul calendar. zi a lunii în care este valabil contractul |

Data următoarei ediții alte venituri |

Ziua următoare pentru după-amiază distribuția venitului |

| Ex. venit nesalarial | Ziu primită venit, recompensă. | Ziu primită venit, recompensă. |

Zi după venituri, recompensă. |

|

Recompensă. de acord de servicii contractor |

Ziua enumerarii în contul personal sau avans în numerar recompense contractor |

Ziua transferului sau avans în numerar recompensă. |

Lângă plata zi recompense |

Compilarea celei de-a doua secțiuni a 6NDFL: date pentru raport

Cum se completează secțiunea 2 6 impozitul pe venitul persoanelor fizice? Calculul este prezentat conform datelor inițiale ale Lampochka LLC.

În al patrulea trimestru. În 2016, 14 persoane au primit venituri la întreprindere:

- douăsprezece persoane care lucrează cu contracte de muncă;

- un fondator al LLC (nu un angajat al Lampochka LLC);

- un designer care lucrează într-un SRL în baza unui contract de drept civil pentru furnizarea de servicii.

Compania angajează oameni care au dreptul ladeduceri standard de impozit pe venit.

Doi membri ai personalului au primit alocație standard pentru copii în 2016:

- Petrovoi N. I. - în termen de 10 luni de la începutul anului pentru 1 copil 1400 ruble x 10 luni=14.000 ruble

- Morozov E. N. - în termen de 3 luni de la începutul anului pentru trei copii - ((1400 x 2) + 3000) x 3 luni.=17.400 de ruble

- Un angajat în cursul anului 2016 a primit o deducere standard ca persoană cu handicap: Sidorov A. V. - pentru 12 luni de la începutul anului, deducerea a fost de 500 x 12 luni.=6000 de ruble.

Pentru a completa cu ușurință secțiunea 2 din calculul impozitului pe venitul personal 6 pentru trimestrul al patrulea. 2016, vom folosi următorul tabel auxiliar. Acesta reflectă sumele plăților, deducerile fiscale, impozitele acumulate și plătite în al 4-lea trimestru.

|

Data probleme venit |

Data actual get (taxe) venit |

Data hold NDFL |

Data reînnoită număr NDFL |

Ultimul zi termen limită list NDFL |

Vizualizare primită recompensă. (venit) în ruble |

Suma venit în ruble |

Suma tax deduceri în ruble |

Reținut NDFL în ruble |

| 11.10.16 | 30.09.16 | 11.10.16 | 11.10.16 | 12.10.16 |

Salariu pentru septembrie (final. calcul) |

300000 | 1900 |

((300000+150000) -1900))x13%= 58253, unde 150000 avans plătit deja pentru 1 jumătate din septembrie |

| 20.10.16 | 31.10.16 | 11.11.16 | 11.11.16 | 12.11.16 |

Plată în avans pentru 1 polo- blame octombrie |

150000 | ||

| 20.10.16 | 20.10.16 | 20.10.16 | 31.10.16 | 31.10.16 |

Beneficiu după oră șomeri |

24451, 23 |

3183 (24451, 23х13%) |

|

| 25.10.16 | 25.10.16 | 25.10.16 | 25.10.16 | 31.10.16 |

Recompensă. sub contract prov. servicii |

40000 |

5200 (40000х13%) |

|

| 11.11.16 | 31.10.16 | 11.11.16 | 11.11.16 | 14.11.16 |

Salariu comision pentru a doua jumătate. octombrie |

317000 | 1900 |

((317000+150000) -1900)х13% 60463 |

| 11.11.16 | 11.11.16 | 11.11.16 | 30.11.16 | 30.11.16 | Vacanțe | 37428, 16 |

4866 (37428, 16x13%) |

|

| 20.11.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Câștigați. comision pentru primul jumătate noiembrie |

150000 | ||

| 09.12.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Salariu pentru al doilea jumătate noiembrie |

320000 | 500 |

((320000+150000) -500)x13%= 61035 |

| 20.12.16 | 30.12.16 | 11.01.17 | 11.01.17 | 12.01.17 |

Salariu pentru primul genuri. decembrie |

150000 | ||

| 26.12.16 | 26.12.16 | 26.12.16 | 26.12.16 | 27.12.16 | Dividende | 5000 |

(5000x13%) 650 |

|

| 27.12.16 | 27.12.16 | 27.12.16 | 27.12.16 | 28.12.16 |

Cadouri în non numerar formular |

35000 |

28000 (4000х7) |

910((35000-28000) x13%) |

| TOTAL | 1528879, 39 | 32300 | 194560 | |||||

Tabelul arată cadourile de Anul Nou oferite șapte angajați.

În 2016, acești angajați nu au primitasistență financiară și alte cadouri.

Un exemplu de completare a celei de-a doua secțiuni din 6NDFL

Conform informațiilor indicate în tabelul de mai sus, luați în considerare modul de completare a secțiunii 2 6 din impozitul pe venitul personal:

Primul bloc:

- p. 100 - 30.09.2016 linia 130 - 300000;

- p. 110 - 10.11.2016 p.140 - 58253;

- p. 120 - 12.10.2016.

Al doilea bloc:

- p. 100 - 20.10.2016 p.130 - 24451.23;

- p. 110 - 20.10.2016 p.140 - 3183;

- p. 120 - 31.10.2016.

Al treilea bloc:

- p. 100 - 25.10.2016 linia 130 - 40000;

- p. 110 - 25.10.2016 p.140 - 5200;

- p. 120 - 31.10.2016.

Al patrulea bloc:

- p. 100 - 25.10.2016 linia 130 - 40000;

- p. 110 - 25.10.2016 p.140 - 5200;

- p. 120 - 31.10.2016.

Al cincilea bloc:

- p. 100 - 31.10.2016 linia 130 - 317000;

- p. 110 - 11.11.2016 p.140 - 60463;

- p. 120 - 14.11.2016.

Al șaselea bloc:

- p. 100 - 11.11.2016 p.130 - 37428.16;

- p. 110 - 11.11.2016 p.140 - 4866;

- p. 120 - 30.11.2016.

Al șaptelea bloc:

- p. 100 - 30.11.2016 linia 130 - 32000;

- p. 110 - 09.12.2016 p.140 - 6103;

- p. 120 - 12.12.2016.

Al optulea bloc:

- p. 100 - 26.12.2016 linia 130 - 5000;

- p. 110 - 26.12.2016 p.140 - 650;

- p. 120 - 27.12.2016.

Al nouălea bloc:

- p. 100 - 27.12.2016 str.130 -35000;

- p. 110 - 27.12.2016 p.140 - 910;

- p. 120 - 28.12.2016.

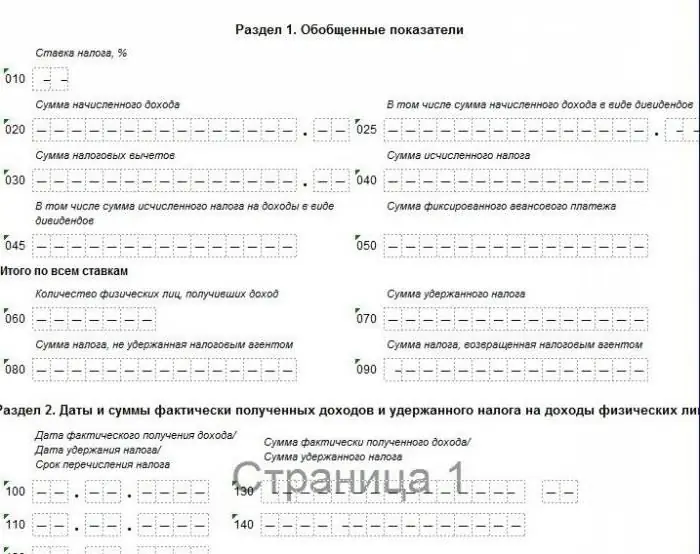

2 secțiunea 6 a impozitului pe venitul personal: formular, exemplu de completare a unui raport zero

Raportul 6NDFL este necesar să fie furnizat de agenții fiscali: întreprinderi (organizații) și antreprenori individuali care plătesc remunerație pentru muncă persoanelor fizice. Dacă în cursul anului calendaristic un antreprenor individual sau o întreprindere nu a acumulat sau plătit venituri angajaților și nu a desfășurat activități financiare, atunci calculul zero al formularului 6NDFL nu poate fi transmis la IFTS.

Dar dacă o organizație sau un antreprenor individual oferă un calcul zero, atunci Serviciul Fiscal Federal este obligat să îl accepte.

Inspectorii IFTS nu știu că organizația sau întreprinzătorul individual în perioada de raportare nu a desfășurat activități financiare și nu au fost agenți fiscali și așteaptă calculul sub forma 6NDFL. Dacă raportul nu este transmis în termen de două săptămâni de la data limită de depunere, atunci Serviciul Fiscal Federal are dreptul de a bloca contul bancar și de a impune penalități întreprinzătorului sau organizației individuale care nu a transmis raportul.

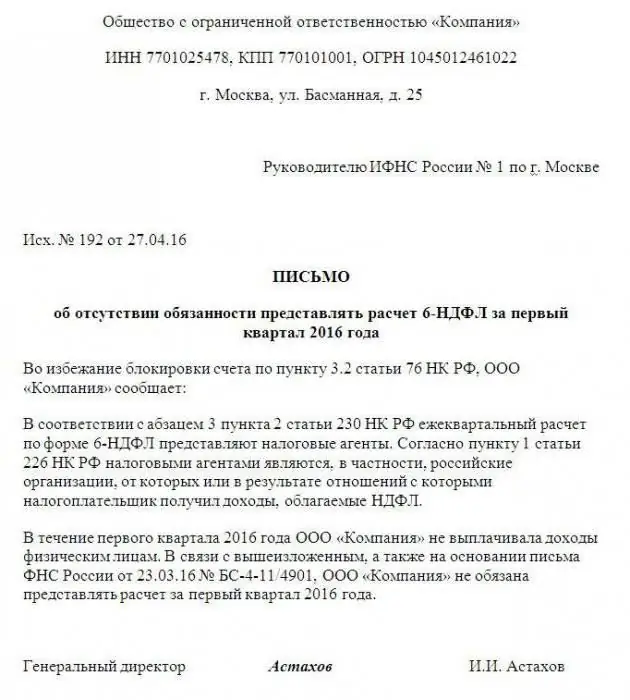

Pentru a evita probleme cu IFTS, un contabil are dreptul de a depune o declarație 6NDFL (cu valori goale) sau de a scrie o scrisoare de informare către IFTS.

Un eșantion de raport pregătit pentru livrare cu zero indicatori este afișat mai jos.

Un exemplu de scrisoare către IFTS despre raportul zero poate fi văzut mai jos.

Completarea a 6 impozite pe venitul personal: un algoritm de acțiuni

Pentru a facilita munca de completare a celei de-a doua secțiuni a calculului 6NDFL, aveți nevoie de:

- Ridicațitoate ordinele de plată pentru plata impozitului pe venitul personal în trimestrul de raportare.

- Colectați toate ordinele de plată pentru transferul veniturilor către angajați și ordinele de numerar pentru emiterea de venituri de la casierie, aranjați-le în ordine cronologică.

- Creează un tabel auxiliar conform exemplului descris mai sus

- Completați informații pentru fiecare tip de venit din tabel conform informațiilor din secțiunea: „Cum se completează 6NDFL: rândurile 100-120”.

- Din tabelul auxiliar completat, luați informații pentru secțiunea 2 din calculul impozitului pe venitul personal 6.

Atenție:

- Rândul 110 indică ziua în care a fost plătit efectiv venitul angajatului (chiar dacă salariul sau alt venit a fost plătit mai târziu decât data stabilită de Codul Fiscal).

- Impozitul pe venitul persoanelor fizice nu este reținut la plata unui avans.

- La rândul 120 se înscrie data limită pentru virarea impozitului la buget pe tip de venit, și nu data efectivă a transferului impozitului pe venit (chiar dacă impozitul este virat mai târziu decât data stabilită de Codul fiscal).).

- La rândul 140, se înscrie suma impozitului pe venit calculat din venitul plătit (dacă impozitul pe venit nu este transferat integral sau nu este transferat deloc, atunci impozitul care ar fi trebuit să fie transferat se înscrie în continuare).

Secțiunea a doua a impozitului pe venitul persoanelor fizice. Situație: Imposibil de reținut impozit

Cum se completează secțiunea 2 din 6 impozitul pe venitul personal atunci când nu este posibil să rețină impozitul pe venit de la un angajat?

O persoană a primit venituri în natură (de exemplu, un cadou), dar nu mai are alte plăți în numerar.

Unu exista posibilitatea ca angajatorul sa retina si sa vireze la buget impozitul pe venit din venitul dat in natura.

Cum se completează secțiunea 2 din 6 impozitul pe venitul personal în această situație este indicat mai jos:

- p.100 - ziua emiterii venitului în natură;

- p.110 - 0;

- p.120 - 0;

- p.130 - venit în natură (suma);

- p.140 - 0.

Suma venitului nereținut este indicată în prima secțiune a declarației de la pagina 080.

Concluzie

Declaratie 6 impozit pe venitul persoanelor fizice - nou raport pentru contabili. La completarea acestuia, apar un număr mare de întrebări, nu toate nuanțele sunt luate în considerare și reflectate în recomandările date de autoritățile fiscale. Explicațiile și clarificările cu privire la problemele controversate sunt oferite în mod regulat în scrisori oficiale de la Serviciul Federal de Taxe al Federației Ruse. În 2017, nu au loc modificări la formularul de raportare și la regulile de completare. Acest articol reflectă modul de completare a secțiunii 2 a secțiunii 6 din impozitul pe venitul personal în cele mai frecvente situații, algoritmul de mai sus pentru compilarea celei de-a doua secțiuni a calculului este aplicat cu succes în practică.

Mult succes cu depunerea ta!

Recomandat:

Venit suplimentar. Venit suplimentar. Surse suplimentare de venit

Dacă, pe lângă venitul principal, aveți nevoie de venituri suplimentare care să vă permită să cheltuiți mai mult, să faceți cadouri pentru dvs. și pentru cei dragi, atunci din acest articol veți afla o mulțime de informații utile

Completarea unei declarații de impozit pe venit pentru 3 persoane: instrucțiuni, procedură, exemplu

Completarea unei declarații de impozit pe venit pentru 3 persoane: ce trebuie să știe un contribuabil pentru a evita greșelile? Nuanțe și caracteristici ale raportării sub forma 3-NDFL

Avansuri la impozitul pe venit. Impozit pe venit: plăți în avans

Marile întreprinderi rusești, de regulă, plătesc impozitul pe venit, precum și plățile în avans pentru acesta. Cum se calculează sumele lor?

Cum se înregistrează în contul personal al contribuabilului: persoane juridice, persoane fizice și antreprenori persoane fizice

Contul personal este un serviciu convenabil al Serviciului Federal de Taxe. Deschide o serie de funcții convenabile pentru cetățeni. Înregistrarea în acesta nu necesită abilități speciale

Cum se calculează impozitul pe venit: un exemplu. Cum se calculează corect impozitul pe venit?

Toți cetățenii adulți plătesc anumite taxe. Doar unele dintre ele pot fi reduse și calculate exact pe cont propriu. Cel mai comun impozit este impozitul pe venit. Se mai numește și impozit pe venit. Care sunt caracteristicile acestei contribuții la trezoreria statului?