2026 Autor: Howard Calhoun | [email protected]. Modificat ultima dată: 2025-01-24 13:24:02

Când deschide un antreprenor individual sau orice companie, fiecare antreprenor se confruntă cu o alegere dificilă. El trebuie să decidă ce regim fiscal va folosi. Ca standard, după înregistrare, se stabilește un sistem general de impozitare, care este complex și neobișnuit. Trebuie să plătească și să calculeze o mulțime de taxe. Dar are unele avantaje. Este considerat indispensabil dacă publicul țintă principal al afacerii selectate este companiile care lucrează cu TVA.

Concept de mod

Acest sistem este de bază, deci nu există restricții sau scutiri pentru antreprenorii care decid să treacă la acest regim. Contribuabilii trebuie să raporteze la Serviciul Federal de Taxe cu privire la diferite tipuri de impozite. În plus, va trebui să transferați primele de asigurare în diferite fonduri pentru dvs. și toți lucrătorii angajați.

Se poate folosi sistemul general de impozitare a întreprinzătorilor individuali sau a diferitelor companii. Pentru astfel de contribuabili, doar unele dintre taxele percepute diferă.taxe.

Nuanțele BASIC

Suma taxelor plătite depinde de direcția de lucru. Pentru fiecare taxă, va trebui să întocmiți rapoarte și declarații corespunzătoare, așa că imediat după începerea lucrului, ar trebui să vă ocupați de înregistrarea oficială a unui profesionist contabil. Contabilitatea este necesară.

Nu există restricții atunci când alegeți acest mod pentru întreprinderi sau oameni de afaceri individuali. Puteți angaja orice număr de specialiști angajați, vă puteți extinde afacerea, puteți crește volumele de producție, puteți crește profiturile sau puteți schimba direcția de lucru.

Cum să mergi?

Tranziția la OSNO este considerată cea mai ușoară. Acest lucru se datorează faptului că inițial, după înregistrare, toate firmele și antreprenorii în mod implicit trebuie să raporteze tocmai în acest regim. Dacă inițial un antreprenor individual sau o companie lucrează conform altor sisteme, atunci trecerea la sistemul general de impozitare implică transferul unei notificări corespunzătoare către Serviciul Fiscal Federal. Acest lucru se poate face doar la începutul anului, astfel încât documentul se depune înainte de 15 ianuarie a anului următor.

Dacă, după înregistrare, antreprenorul nu efectuează nicio acțiune, atunci acesta continuă să lucreze conform BASIC.

Notificarea trecerii la OSNO este pur și simplu o declarație pe baza căreia un antreprenor individual sau o companie este radiată ca plătitor al unui alt regim fiscal, de exemplu, USN, UTII, PSN sau UAT. După aprobarea acestei aplicații, există o tranziție automată la BASIC.

Comută și lasistemul general de impozitare se realizează dacă, în cursul activității, societatea încetează să mai îndeplinească cerințele regimului de impozitare ales anterior. În cazul pierderii dreptului de a lucra în cadrul sistemului simplificat, este necesar să contactați Serviciul Fiscal Federal cu notificarea corespunzătoare. Acest lucru trebuie făcut în termen de 15 zile de la pierderea acestui drept. Dacă această acțiune nu este efectuată, tranziția va fi în continuare efectuată, dar antreprenorul poate fi tras la răspundere administrativă.

Avantajele modului

Folosirea OSNO are atât plusuri, cât și minusuri. Orice antreprenor, înainte de a alege un anumit mod, trebuie să evalueze toți parametrii pozitivi și negativi ai deciziei luate. Sistemul general de impozitare aplicabil are următoarele avantaje:

- dacă o companie sau un antreprenor individual plătește TVA, atunci acestea devin mai atractive pentru cooperare pentru diferite contrapărți mari care sunt, de asemenea, implicate în transferarea acestei taxe către Serviciul Fiscal Federal, deoarece în astfel de condiții este posibil să se reducă plățile către bugetul;

- nu există restricții privind trecerea la acest mod, astfel încât companiile pot angaja orice număr de angajați, pot crește afacerile și, de asemenea, pot lucra în orice direcție juridică;

- poate fi combinat cu alte regimuri simplificate pentru a optimiza impozitarea.

Datorită avantajelor de mai sus, este adesea relevant să aplicați BASIC.

Defecte de sistem

Dar există câteva dezavantaje ale BASIC. Laaceasta include nevoia de a plăti numeroase taxe.

Este necesar să se întocmească și să depună la Serviciul Federal de Taxe o mulțime de rapoarte și documente, astfel încât să nu poți face fără abilitățile unui profesionist contabil.

Când este potrivit să folosiți modul?

Sistemul general de impozitare fiscal este considerat optim pentru utilizare în situațiile:

- compania sau persoana fizică nu poate îndeplini cerințele sistemelor simplificate;

- trebuie să lucreze cu TVA, altfel contractanții mari și necesari refuză să coopereze;

- activitatea intreprinderii este preferentiala, asa ca puteti folosi concesii semnificative de la stat la calcularea impozitului pe venit;

- un antreprenor poate întocmi independent rapoarte și ține evidența contabilă datorită disponibilității abilităților și experienței relevante, astfel încât alegerea acestui mod este relevantă.

De aceea, acest sistem este adesea ales datorită numeroaselor avantaje și oportunități unice pe care le pot folosi antreprenorii și companiile.

Ce taxe trebuie să plătesc?

De cele mai multe ori alegerea este între sistemul fiscal general și sistemul fiscal simplificat. OSNO poate fi utilizat atât de către antreprenori individuali, cât și de către firme. Când utilizați acest mod, trebuie să faceți față nevoii de a calcula și plăti o mulțime de taxe. Conform sistemului general de impozitare, taxele sunt enumerate:

- impozit pe venit personal sau impozit pe venit. În cazul în care unsistemul este ales de întreprinzător, apoi plătește impozit pe venitul personal pe venitul încasat în valoare de 13%. Baza de calcul este întregul venit primit de întreprinzător și, de asemenea, ia în considerare venitul personal al antreprenorului individual și toate fondurile plătite angajaților. Dacă modul este selectat de companie, atunci cu OSNO este necesar să se calculeze impozitul pe venit. Pentru a face acest lucru, inițial se calculează profitul în sine, pentru care toate cheltuielile pentru a face afaceri sunt deduse din venit. Rata totală este de 20%.

- TVA. Această taxă este considerată cea mai importantă atunci când alegeți acest mod. Pentru cazuri generale, cota sa este de 18%, dar la vânzarea alimentelor sau articolelor destinate copiilor, cota se reduce la 10%. Baza de impozitare este reprezentată de valoarea bunurilor sau serviciilor.

- Taxa pe proprietate. Se folosește dacă antreprenorii în curs de muncă folosesc diferite active înregistrate în proprietate. Pentru aceștia se impune determinarea prețului cadastral, din care se percepe 2,2% anual. În plus, este necesar să depuneți o declarație la Serviciul Fiscal Federal în fiecare an.

- Taxa de teren. Se foloseste exclusiv in prezenta terenului in proprietate. Valoarea taxei depinde de decizia autorităților regionale, dar rata variază de la 0,3 la 1,5 la sută.

- Taxa de transport. Se aplică pentru deținerea unei mașini. Suma plății depinde în întregime de capacitatea mașinii existente. Taxa se plătește anual, iar pentru antreprenorii individuali calculul este efectuat de către angajații Serviciului Federal de Taxe, dar companiile sunt obligate să efectueze în mod independent toate calculele necesare.

Opționaleste necesar să se transfere primele de asigurare pentru întreprinzător însuși și pentru toți lucrătorii angajați. Se pot aplica și alte taxe, în funcție de linia de activitate aleasă. Aceasta include taxa minieră, taxa pe apă și acciza sau taxa pentru utilizarea animalelor sălbatice.

Adesea este necesară munca la sistemul general de impozitare. TVA-ul este cea mai importantă taxă, întrucât unele companii mari preferă să coopereze exclusiv cu contractorii care plătesc această taxă. Numai în astfel de condiții puteți solicita la Serviciul Fiscal Federal pentru rambursarea taxei.

Nuanțe și reguli pentru calcularea și plata impozitului pe venitul personal

Această taxă trebuie plătită pentru sine numai de către antreprenorii individuali. În plus, este transferat pentru toți lucrătorii angajați oficial. Pentru aceasta se determină 13% din veniturile primite. În astfel de condiții, companiile și antreprenorii individuali acționează ca agenți fiscali, așa că trebuie să calculeze independent această taxă pentru angajații lor.

Toate încasările de bani din care se percepe impozitul pe venitul personal sunt enumerate la art. 208 NK. Acest tip de taxă nu se percepe din deplasare, bani responsabili sau asistență materială. Pentru cetățenii ruși se folosește o rată de 13%, iar în alte cazuri este de 30%.

Taxa se plătește trimestrial până în a 15-a zi a lunii următoare trimestrului. Este permisă plata întregii sume la sfârșitul perioadei, astfel că plățile în avans nu sunt obligatorii. Nu se percep penalitățifără avansuri.

reguli de calcul al TVA

La utilizarea sistemului general de impozitare, contribuabilii trebuie să plătească TVA. Este reprezentată de o taxă indirectă percepută pe baza unei majorări a mărfurilor vândute.

TVA poate fi:

- internă, când mărfurile sunt vândute în Rusia;

- import, taxat pentru bunurile importate în țară.

Pentru a determina baza de impozitare, se ia în considerare costul total sau parțial al bunurilor. Pot fi utilizate mai multe tarife:

- 0% în cazul mărfurilor de export;

- 10% atunci când vindeți alimente, produse pentru copii, cărți sau medicamente;

- 18% se aplică în alte situații.

Dacă venitul din activitățile antreprenorului timp de 3 luni este mai mare de 2 milioane de ruble, atunci poate fi depusă o cerere specială, în baza căreia antreprenorul individual este scutit de obligația de a plăti această taxă.

Fondurile trebuie să fie transferate trimestrial până pe data de 25 a lunii următoare.

Raportare

Fiecare antreprenor care decide să aplice OSNO trebuie să țină cont de necesitatea de a depune multe documente diferite la Serviciul Fiscal Federal. Conform sistemului general de impozitare, rapoartele pot diferi pentru întreprinzătorii individuali și firme:

- Declarația de TVA se depune electronic trimestrial până la data de 25 a lunii următoare;

- declarația de impozit pe venitul persoanelor fizice se depune anual până pe 30 aprilie, iar documentul se depune în formularul 4-impozit pe venitul persoanelor fizicela Serviciul Fiscal Federal în termen de 5 zile de la primirea primului profit;

- În plus,a cerut IP pentru a efectua KUDIR;

- trebuie să trimiteți rapoarte anuale privind primele de asigurare pentru dvs. și pentru angajați;

- cartea de achiziții și vânzări utilizată pentru calcularea TVA;

- Companiile din OSNO depun o declarație anuală de impozit pe venit până la 28 martie a anului următor.

Datorită necesității de a compila și de a depune numeroase documente la Serviciul Fiscal Federal, acest regim de impozitare este considerat complex și specific.

Concluzie

Sistemul general de impozitare pentru SRL și antreprenorii individuali este adesea considerat o alegere relevantă și profitabilă. Atunci când alegeți un astfel de regim, se ține cont de necesitatea plății unui număr mare de taxe, precum și de a depune adesea diferite rapoarte și declarații la Serviciul Fiscal Federal. Prin urmare, se cere să aibă cunoștințe sau abilități specifice, iar dacă un antreprenor nu le deține, atunci încă de la începutul muncii, va trebui să angajeze un contabil cu normă întreagă.

Recomandat:

Afaceri în comun: avantaje și dezavantaje. Reguli de afaceri

Afacerea în comun este o opțiune pentru cei care nu vor să riște totul singuri sau pur și simplu nu au abilitățile sau finanțele pentru a-și începe propria afacere. Acest articol descrie avantajele și dezavantajele unei afaceri comune

Abordare de sistem a managementului. Avantaje și dezavantaje

Acum tot mai mulți oameni de afaceri realizează valoarea unei astfel de științe precum managementul. Aceasta include multe direcții diferite pe cele mai incredibile subiecte. Este o abordare sistematică a managementului care vă permite să optimizați toate etapele de lucru la întreprindere, ceea ce, la rândul său, va duce cu siguranță la o reducere a costurilor. Vă vede compania ca pe un singur organism, format din mai multe piese și elemente separate, concentrându-se pe conexiunea dintre ele

Hidroponică: ce este? Avantaje și dezavantaje ale acestui sistem

Astăzi, un astfel de sistem precum hidroponia este foarte popular. Nu toți oamenii știu ce este, în timp ce mulți își mănâncă aproape zilnic fructele: verdeață, fructe și legume

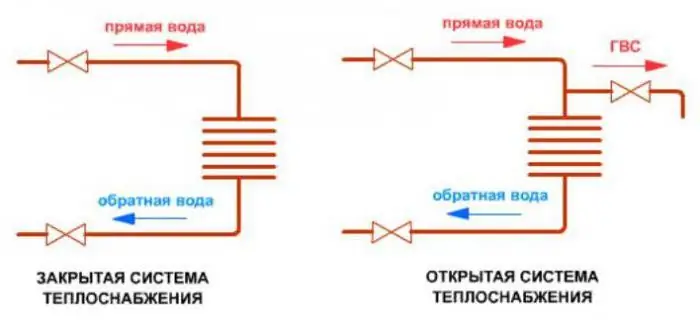

Sistem de încălzire închis și deschis: caracteristici, dezavantaje și avantaje

În prezent, este promițător introducerea tehnologiei unui sistem închis de alimentare cu căldură pentru consumatori. Alimentarea cu apă caldă vă permite să îmbunătățiți calitatea apei furnizate la nivelul apei potabile. Deși noile tehnologii economisesc resursele și reduc emisiile în aer, ele necesită investiții semnificative. Modalităţile de implementare sunt în detrimentul finanţărilor comerciale şi bugetare, a concursurilor pentru proiecte de investiţii şi a altor evenimente

Card bancar „Maestro”: sistem de plată, avantaje și dezavantaje

Rușii sunt obișnuiți să folosească un card bancar, deoarece este o modalitate modernă și convenabilă de a stoca numerar. Dar nu toată lumea înțelege tipul de card, în special sistemul său de plată. Necunoașterea posibilităților cardurilor de credit și de debit este adesea motivul pentru alegerea unui produs bancar greșit. Unul dintre cele mai populare tipuri de carduri de credit din Rusia sunt cardurile de tip „Maestro”. Dar sistemul de plată cu cardul Maestro rămâne un mister pentru mulți utilizatori