2026 Autor: Howard Calhoun | [email protected]. Modificat ultima dată: 2025-01-24 13:24:00

Întrebarea de unde să obțineți bani este relevantă pentru majoritatea locuitorilor țării noastre. Motivul pentru acest lucru este simplu - întotdeauna nu sunt suficiente, dar doriți să vă permiteți mai mult. Se pare că un număr mare de bancnote în buzunar vă va salva orice situație, dar, în realitate, fără o planificare financiară personală, acestea pot merge la tot felul de prostii, cum ar fi cumpărarea unui nou set-top box video sau a unui set de jucării.

Când este nevoie de planificare?

Guvernele diferitelor țări raportează anual despre creșterea economică și bunăstarea cetățenilor, dar acest lucru este departe de a fi întotdeauna adevărat. Veniturile reale ale locuitorilor unei anumite țări diferă adesea semnificativ de cele care sunt relevate de diferite măsurători. Salariul dvs. poate fi în conformitate cu cifrele date sau poate fi semnificativ sub medie, iar autoritățile de reglementare ar putea să nu fie conștiente de acest lucru. Dacă nu ești prea norocos cu salariul tău, va trebui să începi să planifici personalfinanciar, acest lucru este necesar pentru o distribuție mai competentă a fluxurilor de numerar care vin în familia dvs.

Lipsa constantă de bani este departe de a fi singurul motiv care necesită un plan financiar și implementarea lui ulterioară. De exemplu, dacă intenționați să plecați în vacanță și nu vă puteți permite să cumpărați imediat un pachet de vacanță, cel mai convenabil mod de a obține banii de care aveți nevoie este să vă rezervați o parte din salariu în fiecare lună. O regulă similară se aplică și pentru achiziționarea de lucruri noi, antrenament, repararea ustensilelor de casă sparte etc. Dacă bugetul este format corect, veți observa în viitorul foarte apropiat că aveți suficienți bani pentru absolut toate dorințele și nevoile voastre.

Un alt motiv care vă obligă să vă ocupați de planificarea financiară a bugetului personal este insecuritatea socială. În orice moment, poate apărea un eveniment care îți va afecta negativ veniturile - concedieri, boli prelungite, crize economice etc. Dacă nu știi să-ți aloci corect propriile finanțe, te poți confrunta cu o mulțime de probleme, așa că este mai bine să învață cum să o faci în avans.

De unde să încep?

Esența planificării financiare personale este să vă înregistrați cu acuratețe propriile venituri și cheltuieli, care ar trebui să fie cât mai sincere posibil. Un plan bine conceput ar trebui să țină cont de absolut toate cheltuielile tale, până la achiziționarea de înghețată sau o cutie de lapte. La început, poate fi destul de dificil să te depășești și să notezi absolut toate cele financiaretranzacții efectuate în perioada de raportare, dar rezultatul merită.

Ia-ți un caiet separat în care îți vei înregistra toate veniturile și cheltuielile financiare. Nu ar trebui să vă bazați doar pe propria memorie, este puțin probabil să vă puteți aminti cheltuielile mici, în plus, cel mai probabil va trebui să operați cu fluxurile de numerar ale gospodăriei dvs., ceea ce va adăuga încărcare mentală suplimentară.

Contabilitatea trebuie ținută timp de o lună, după care este posibilă efectuarea unei analize primare a datelor obținute. Dacă efectuați toate tranzacțiile folosind un card bancar, atunci întregul istoric poate fi vizualizat în contul personal al unei instituții financiare, dar toate achizițiile în numerar vor trebui înregistrate. Este mai convenabil pentru cineva să salveze cecuri, pentru cineva este mai ușor să noteze achizițiile într-un caiet sau într-o aplicație - fiecare alege pentru ei înșiși cea mai convenabilă opțiune.

Cum sunt cheltuielile negestionate periculoase pentru buget?

Oamenii care sunt departe de fluxuri mari de numerar, planificarea financiară este mult mai ușoară, sistemul lor de planificare financiară constă în principal din costuri care nu pot fi influențate. Acestea includ facturile de utilități, costurile de transport, plățile împrumutului etc. Reducerea acestora este destul de dificilă și, adesea, poate fi făcută doar privându-vă de anumite facilități.

De asemenea, este obișnuit să puneți aici cadouri de sărbători și zile de naștere, o sumă destul de mare de bani merge aici pe tot parcursul anului. Managerii financiari cu experiență recomandă planificarea în avans a cantității de cadouri și a acestoracantitate, datorită acestui fapt, se poate evita o situație în care o persoană în ultimul moment caută bani pentru un cadou și îi ia de la cei care au fost rezervați pentru lucruri mai importante. Nu uitați să planificați cheltuielile și pentru ziua dvs. de naștere, dacă asta veți sărbători.

Există o părere că aceste costuri ar trebui suportate și nu încercați să le reduceți, dar nu toată lumea este de acord cu el. Dacă dintr-o dată o persoană rămâne fără un loc de muncă, îi va fi dificil să facă față unui număr mare de cheltuieli. De aceea merită să încercați să reduceți cheltuielile de negestionat, va fi mult mai ușor să faceți acest lucru dacă aveți un împrumut. De exemplu, plata lunară a împrumutului este de 6.500 de ruble, dar vă puteți permite să plătiți cu 2-3 mii mai mult pe lună. Deja în luna următoare după plata majorată, veți observa că valoarea contribuției a devenit puțin mai mică. O reducere treptată a plății vă va permite să economisiți o sumă destul de mare și să nu plătiți în exces dobânda suplimentară a băncii.

Ce poți refuza?

Cheltuielile gestionate sunt cea mai interesantă parte a planificării financiare. În sistemul de planificare financiară, acestea ar trebui să joace un rol major. Este mult mai productiv să le împărțiți în diferite categorii - „divertisment”, „sport”, „mâncare”, etc., acest lucru vă va ajuta să vă dați seama exact unde se duc cei mai mulți bani. Acele cifre pe care le veți primi în timpul analizei perioadei precedente ar trebui considerate date inițiale pentru planificare.

La elaborarea unui plan pentru perioada viitoare, trebuie să determinați pentru fiecare categoriecea mai confortabilă sumă. Fii pregatit pentru faptul ca nu se va potrivi cu cel care se obtine in contabilitatea generala a cheltuielilor pentru noua luna. Cel mai bine este să bugetezi doar ceea ce ai nevoie cu adevărat și să adaugi niște bani în plus pentru a permite anumite manevre.

Planificarea financiară de acasă ar trebui să fie construită ținând cont de posibilitățile financiare și de timp. De exemplu, dacă cinați des la o cafenea și decideți să renunțați, câștigul în bani va fi semnificativ. Dar timpul petrecut pentru achiziționarea produselor și pregătirea acestora poate crește de câteva ori. Dacă poți găti doar o dată pe săptămână, atunci cel mai bine este să gătești 2-3 zile lucrătoare imediat, iar în restul seriilor îți poți permite să ia masa în oraș.

Cei care abia încep să-și planifice bugetul fac adesea o greșeală gravă - se refuză complet divertismentul. Este imposibil să te descurci fără ele, mai devreme sau mai târziu vei începe să fii nervos și să te desprinzi, cheltuind mulți bani. Planificați o anumită sumă pentru a merge la filme și la alte locuri de divertisment și încercați să nu o depășiți. În același timp, ar fi bine să ne gândim dacă este posibil să înlocuim excursiile de seară la cinema cu cele de dimineață și excursiile la un club de fitness scump prin achiziționarea unui abonament la un „balancă” obișnuit, economisind astfel un lot.

Cum să bugetați pentru viitor?

Odată ce ți-ai analizat cheltuielile și le-ai descris, poți face planificarea financiară, distribuirea finanțelor personale va fi mult mai ușoară. Creați un buget de familiemult mai dificil, deoarece această activitate necesită luarea în considerare a nevoilor tuturor membrilor familiei. Pentru a-ți forma un plan personal, trebuie să știi trei lucruri - soldul actual, planurile tale pentru viitor și bugetul de care ai nevoie. Cel mai important lucru este să răspunzi la întrebarea câți bani te vor face fericit.

Financialistii cred ca fiecare plan financiar trebuie sa aiba un obiectiv anume, abia atunci va fi implementat pe deplin. De exemplu, dacă doriți să cumpărați o mașină nouă, s-ar putea să vă gândiți nu numai la cât trebuie să economisiți din cecul de plată, ci și la cum să câștigați bani în plus.

Un astfel de plan prevede crearea unui registru al tuturor cheltuielilor care vor cădea pe umerii dumneavoastră în perioada curentă de raportare. De îndată ce pregătiți o listă generală de costuri, suma de care aveți nevoie pentru a implementa toate planurile va deveni clară. Apoi trebuie să faceți o listă cu sursele de la care așteptați încasări în numerar în cursul lunii și să indicați venitul total. Toate veniturile informale ar trebui luate în considerare în planificarea financiară, finanțele personale pot fi cheltuite cât mai eficient posibil numai dacă ești sincer cu tine însuți.

După ce ați obținut totalurile veniturilor și cheltuielilor, veți putea înțelege ce element de cheltuială vă aduce cei mai mulți bani și îi veți reduce cât mai mult posibil. In plus, vei vedea imediat ce suma iti lipseste pentru a te simti confortabil si a te gandi la implementarea obiectivelor tale.vise.

Este posibil ca bugetul să fie sigur?

Dacă nu ați făcut un plan de planificare financiară înainte, puteți lua opțiunile existente și le puteți respecta. Există trei tipuri principale de astfel de planuri, pe baza cărora vă puteți face propriile planuri. Primul dintre ele este un fel de program care vă protejează de dezastrele naturale, bătrânețea sărăcită și alte necazuri.

Principalele măsuri care pot fi luate aici, pe lângă distribuția standard a veniturilor, pot fi considerate asigurare a tuturor bunurilor și vieții existente, precum și formarea unei perne financiare, a cărei sarcină principală este să vă ofere finanțe pentru cel puțin șase luni. De asemenea, este obișnuit să includeți un program de pensii sub forma unui depozit pe termen lung, care vă va ajuta să vă simțiți confortabil în situația în care nu puteți lucra.

Astfel, planificarea propriilor finanțe în acest caz ar trebui efectuată astfel încât o parte din veniturile primite să meargă către programele de mai sus. Cu toate acestea, există o avertizare suplimentară aici - în prezența împrumuturilor de credit, este foarte dificil să se formeze un airbag financiar. În acest caz, este posibil să respectați o asigurare și un depozit de pensie, dar acest lucru este și plin de dificultăți, motiv pentru care este recomandat să vă achitați mai întâi toate datoriile.

Ce să faci când datoria s-a terminat?

Următorul sistem de planificare financiară se numește „Confort”, este familiar pentru absolut toată lumea și implică cel mai adesea prezența propriei locuințe,transport, cabane de vara, precum si posibilitatea de a aranja o vacanta pentru intreaga familie cel putin o data pe an. Chiar dacă câștigați suficient de bine, este mai bine să economisiți suma necesară în avans. De exemplu, dacă intenționați să vă mutați într-un apartament mai mare în cinci ani, trebuie să economisiți destui bani, împreună cu încasările din vânzarea vechii case, pentru a cumpăra una nouă.

Dacă intenționați să oferiți copiilor voștri o educație de cea mai în altă calitate, de asemenea, va trebui să aveți grijă de aceasta în avans. Distribuiți-vă finanțele în așa fel încât unele dintre ele să meargă la educația ulterioară a copiilor dvs. Puteți deschide un cont special de depozit cu dobândă, care va crește anual în funcție de suma acumulată.

Acest sistem de planificare financiară este potrivit pentru cei care au un venit constant și intenționează doar să-l mărească. Cel mai important lucru aici este să determinați obiectivul pe care doriți să-l atingeți, pe baza acestuia vă puteți da seama de câți bani aveți nevoie pentru a-l atinge. Scopul ar trebui să fie realist, realizabil și limitat în timp, apoi îți va fi mai ușor să-l atingi.

Cum să te îmbogățești?

Planificarea financiară corectă a bugetului personal ar trebui să te conducă la ideea de a-ți crea propria afacere, care pe viitor te va ajuta să te pensionezi și să te bucuri de viață fără să te gândești la bani. Puteți economisi cu ușurință suma de care aveți nevoie pentru a deschide o afacere și apoi nu va trebui să solicitați împrumuturi de la instituțiile financiare.organizații.

În acest caz, activele dvs. vor fi activități și fonduri care vă permit să obțineți un profit - acțiuni, valori mobiliare etc. Aceasta va include și salariul dvs. lunar dacă continuați să lucrați în paralel în orice organizație, precum și bani pe care i-ai împrumutat prietenilor tăi. Utilizarea activelor ar trebui să vă ajute să obțineți beneficii suplimentare, care pot fi exprimate și în termeni nemateriali, de exemplu, banii cheltuiți în vacanță vă vor oferi posibilitatea de a vă relaxa și apoi să vă întoarceți la muncă cu o vigoare reînnoită și să-l facă mai productiv..

Astăzi, există trei părți ale planificării financiare personale: active, pasive, avere. Datoriile ar trebui să includă toate obligațiile și datoriile monetare - împrumuturi, impozite, facturi de utilități etc. Principala lor diferență față de active constă în componenta necorporală, pasivele nu pot fi atinse, sunt unități abstracte.

Capitalul net în acest caz va fi diferența obținută prin deducerea datoriilor din active. Există mai multe opțiuni care vă permit să creșteți semnificativ această sumă: propria afacere, generarea de venituri pasive prin imobiliare, investiția în valori mobiliare, etc. Cea mai ușoară opțiune este să vă achiziționați propria locuință pentru închirierea ulterioară, acest lucru nu va necesita prea multe efort și cunoștințe.

Cea mai profitabilă modalitate de a se îmbogăți, mulți încă se gândesc să își organizeze propria afacere, dar la astavin putini. Factorii înfricoșători aici sunt nevoia de a construi un proces de la zero, lipsa de experiență și lipsa de dorință de a aprofunda în înțelepciunea contabilă. Cu toate acestea, alegerea în acest caz este un lucru individual și fiecare decide singur.

Cum să stabilești un obiectiv și să-l atingi?

Planificarea financiară personală presupune că aveți o sarcină specifică și limitată în timp pe care doriți să o rezolvați. De exemplu, doriți să cumpărați o mașină în valoare de 300 de mii de ruble. Salariul lunar este de 40 de mii de ruble, din care aproximativ 15 sunt cheltuite pentru plata creditelor, utilităților și a altor obligații. Restul de 25 de mii de ruble vor trebui distribuite între toate categoriile de cheltuieli gestionate precompilate.

Să presupunem că cheltuiți aproximativ 5 mii de ruble pe lună pe divertisment. Nu le puteți abandona complet, dar puteți modifica activitățile în sine, astfel încât să ia ceva mai puțini bani decât de obicei. Dacă vă distrați pentru 2 mii de ruble, restul de trei pot fi folosite într-un mod mai util - pentru a economisi pentru mașină. Dar economisirea timp de 100 de luni nu este cea mai bună modalitate, așa că te poți gândi la o opțiune alternativă - poți crește lunar suma plății pentru creditele creditare, ceea ce va reduce perioada de rambursare și va scăpa de ele mai repede. Fondurile eliberate pot fi rezervate pentru achiziționarea unei mașini, iar timpul pentru colectarea banilor va fi redus semnificativ.

Există un singur algoritm de bugetare?

Pentru că fiecare persoană este diferită șiare propriile scopuri, este imposibil să se formeze o schemă generală pentru crearea unui plan monetar. Este mult mai eficient în acest caz să adere la principalele etape ale planificării financiare - o analiză a cheltuielilor curente, o listă de active și pasive pentru următoarea perioadă de raportare, formarea obiectivelor, crearea directă a planului în sine, a acestuia. implementare și analiză finală.

Aceste etape pot fi amestecate între ele și completate cu cele care vă pot ajuta să vă rezolvați sarcinile. Cel mai mare efect poate fi obținut prin luarea în muncă a absolut toate. Dacă este necesar, puteți apela la serviciile consultanților financiari care vă vor ajuta să vă ocupați de pregătirea unui plan pentru perioada următoare.

Ce trebuie să ia în considerare un plan financiar?

Bazele planificării financiare personale ar trebui să țină cont de caracteristicile individuale ale inițiatorului. Documentul poate reflecta parametrii dvs. personali - sex, vârstă, stil de viață și chiar orașul în care locuiți. Planul ar trebui să reflecte clar obiectivele tale financiare, de preferință ele oferă răspunsuri specifice despre ceea ce vrei să primești, când și cât costă. Dacă este dificil să le determinați, puteți utiliza metodologia SMART - conform acesteia, sarcinile trebuie să fie precise, măsurabile, atribuibile, reale și limitate în timp.

Examinați planificarea financiară pe care ați făcut-o. Calculați dacă este cu adevărat realist să vă atingeți obiectivele, cu condiția ca starea actuală a lucrurilor să nu se schimbe. Dacă lucrați cu instrumente de investiții, va trebui să determinați imediat nivelul de risc pe care sunteți dispus să vă asumați. Pe baza acestui lucru, va trebui să luați o decizie despre unde să distribuiți bani gratuit. Finanțatorii cu experiență cred că înainte de a începe să investiți, trebuie să formați o „pernă” - economii care vă vor dura cel puțin șase luni, cu condiția să nu vă schimbați nivelul de trai actual.

Planificarea financiară personală efectuată ar trebui să se schimbe periodic, aceasta va depinde direct de schimbările de viață care vi se întâmplă. Ridicarea carierei, schimbarea locului de munca, cresterea cifrei de afaceri - toate acestea te obliga sa schimbi distributia fluxurilor de numerar. Este recomandabil să efectuați o astfel de ajustare cel puțin o dată la două-trei luni.

Cât de dificil este bugetul pentru o întreagă familie?

Planificarea finanțelor personale și a bugetului familiei în același timp este mult mai dificilă decât întocmirea unui plan financiar pentru o singură persoană. Motivul principal pentru aceasta este necesitatea de a lua în considerare scopurile și obiectivele celorlalți membri ai familiei. Ele pot diferi semnificativ de ale tale, așa că trebuie să înveți să negociezi unul cu celăl alt și să găsești un compromis. Cel mai dificil este dacă familia are copii mici care au nevoie constant de haine, jucării și cursuri de dezvoltare. Este destul de dificil să preziceți astfel de costuri, dar este necesar să le includeți în buget, de aceea este recomandat să alocați o sumă destul de mare de bani pentru acest articol de cheltuieli.

O altă dificultate -respectarea bugetului stabilit. Planificarea finanțelor personale în acest caz poate fi o activitate inutilă dacă nu vă obișnuiți gospodăria cu implementarea strictă a acordurilor existente. Este mult mai ușor să acționezi numai conform planului planificat, dar nu poți lăsa familia în pace. Pentru unele gospodării, un plan financiar poate părea destul de dificil de finalizat și veți avea o nouă sarcină aici - trebuie să descrieți clar toate beneficiile sale și să explicați membrilor familiei că este necesar pentru a le îmbunătăți existența și a le permite să realizează visele lor.

Recomandat:

Prognozare și planificare financiară. Metode de planificare financiară. Planificarea financiară în întreprindere

Planificarea financiară combinată cu prognoza este cel mai important aspect al dezvoltării întreprinderii. Care sunt specificul domeniilor relevante de activitate în organizațiile rusești?

Ce este asistența financiară. Asistență financiară gratuită din partea fondatorului

Proprietatea deținută de un SRL și de fondatorii săi există ca două categorii separate. Compania nu se poate baza pe banii membrilor săi. Cu toate acestea, proprietarul are posibilitatea de a ajuta compania în creșterea capitalului de lucru. Îl poți aranja în diferite moduri

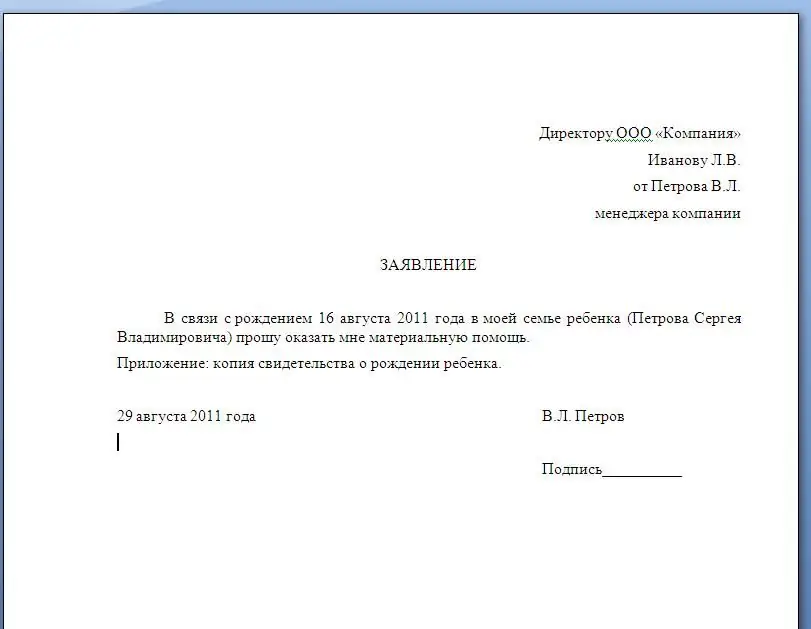

Cerere de asistență financiară: model și formă de redactare cu un exemplu, tipuri de asistență financiară

Asistența materială este oferită la locul de muncă multor angajați care au evenimente semnificative în viața lor. Articolul oferă exemple de aplicații pentru asistență financiară. Descrie regulile de atribuire a plăților către angajator

Analiza performanței financiare a întreprinderii: obiective, metodologie

Controlul, desigur, este o parte importantă a muncii pentru a asigura activitățile oricărei organizații. Poate lua multe forme diferite, fiecare având propriile sale caracteristici și specificități. Controlul poate fi curent atunci când este efectuat în timpul activității. De asemenea, se bazează pe date care sunt însumate ca rezultat pentru o anumită perioadă de timp. În acest caz, în primul rând, ei amintesc de analiza rezultatelor financiare ale întreprinderii/organizației

Instituții financiare, tipurile lor, obiective, dezvoltare, activități, probleme. Instituţiile financiare sunt

Sistemul financiar al oricărei țări are un element cheie - instituțiile financiare. Acestea sunt instituții care sunt angajate în transferul de bani, împrumutul, investiția, împrumutul de bani, folosind diverse instrumente financiare pentru aceasta