2026 Autor: Howard Calhoun | [email protected]. Modificat ultima dată: 2025-01-24 13:24:06

Costul unei polițe de asigurare OSAGO este reglementat de Banca Centrală a Federației Ruse. Dar, în ciuda acestui fapt, prețul tuturor nu poate fi același. Acest lucru se datorează creșterii coeficienților OSAGO, care depind de diferiți parametri.

OSAGO

Costul unei polițe de asigurare OSAGO constă dintr-o rată de bază și diverși coeficienți. Aceste tarife afectează prețul final al poliței și pot fie să crească coeficientul de asigurare OSAGO, fie să-l scadă.

Tarife de asigurare auto:

- CBM sau bonus malus pentru client (poate reduce costul poliței cu până la 50 la sută și poate dubla prețul).

- Teritoriu (depinde de locul de înmatriculare al vehiculului, precum și de proprietarul mașinii). Pentru șoferii înmatriculați în raioane și sate, coeficientul va fi mult mai mic față de cei înmatriculați în metropolă. Acest lucru se datorează faptului că un număr mare de accidente au loc în megaorașe.

- Vârsta și vechimea. Prețul poliței crește pentru șoferii sub 22 de ani și cu puțină experiență. Acest lucru se datorează faptului că creează mult mai multaccidente în comparație cu alți șoferi.

- Restricție (acest coeficient este afectat de numărul de drivere incluse sau de lista fără restricții).

- Putere. Cu cât este mai mult pentru un vehicul, cu atât este mai scumpă asigurarea.

- Încălcări (în caz de încălcare a regulilor de circulație și prezența accidentelor de circulație, costul OSAGO va crește).

Rata de bază (stabilită de Banca Centrală a Federației Ruse și aceeași pentru toate companiile de asigurări) se înmulțește cu toți coeficienții existenți și se obține prima finală a poliței OSAGO.

KBM

Pentru a îmbunătăți siguranța rutieră, legislația a permis companiilor de asigurări să utilizeze un tarif special CBM care poate ajusta prima de asigurare. KBM poate recompensa șoferii cu un bonus suplimentar sau downgrade din cauza unui accident. Sensul utilizării sale este de a crește motivația șoferilor de a conduce fără accidente de circulație. Și companiile de asigurări, cu ajutorul KBM, se protejează de pierderi atunci când încheie un contract cu nou-veniți sau șoferi care ignoră regulile de circulație.

KBM constă din două părți: bonus și malus. Bonusul este un coeficient care reduce prima de asigurare. Și este furnizat șoferului doar dacă nu există accident de circulație. Excepție este un accident în care acesta devine partea vătămată.

Malus este un multiplicator pentru CMTPL, care se aplică în funcție de prezența unui accident. Cu cât mai multe accidentecare șoferul s-a dovedit a fi vinovat), cu atât coeficientul va deveni mai mare.

KBM afectează prima finală de asigurare conform contractului. Datele privind coeficientul multiplicator al OSAGO după un accident sunt într-un singur sistem PCA. Fiecare șofer are propriul coeficient, iar dacă proprietarul vehiculului dorește să schimbe firma pentru a reduce prima, se va înșela. Deoarece coeficientul este în sistemul general PCA, va fi același pentru toate companiile de asigurări.

Creșterea coeficientului OSAGO în urma unui accident poate fi aplicată doar autorilor accidentului. De exemplu, dacă proprietarul mașinii a intrat într-un accident de circulație din vina altei persoane, atunci MSC-ul va rămâne neschimbat. Dar dacă șoferul vehiculului s-a dovedit a fi vinovatul unui accident, atunci rata accidentelor va scădea și, în consecință, KBM va crește. De exemplu, dacă vinovatul ar avea o clasă maximă de 13, un singur accident de circulație ar duce la o reducere de 7. Reducerea pierdută ar fi de aproximativ 30 la sută. Pentru a reveni la clasa anterioară, este necesar să conduceți un autovehicul fără accidente timp de aproximativ șase ani.

condiții de downgrade BMW

În 2015, s-a înregistrat un s alt în prețul OSAGO. Acest lucru s-a întâmplat din cauza deciziei de majorare a sumei asigurate prin contract. În prezent, suma maximă de asigurare conform contractului este de 400.000 de ruble. Datorită majorării acesteia, s-a produs o creștere a primei conform contractului. Pentru a permite proprietarilor de autovehicule să achiziționeze polițe de asigurare OSAGOla un preț mai mic, este necesar să conduceți mașina fără accidente. În această condiție, clasa de șoferi va crește cu una pe an și va exista o reducere suplimentară de cinci procente.

Reducerea maximă este de 50% din costul total al asigurării, respectiv, cea mai mare clasă va fi 13. Pentru a achiziționa reducerea maximă, trebuie să conduceți fără accident timp de zece ani.

CBM crescut

În caz de accident, coeficientul OSAGO crește și clasa scade. Cât de mult va scădea clasa depinde de poziția în care se afla inițial șoferul. Dacă a avut clasa a 13-a, atunci din cauza unui accident va exista o retrogradare de 7. Șoferii cu clasa a treia vor avea o retrogradare de două puncte. Adică, cu cât clasa șoferului era mai mare inițial, cu atât pierde mai mult la niveluri.

De exemplu, dacă un șofer a solicitat plata unei companii de asigurări în decurs de un an calendaristic, tariful va crește în funcție de vechimea serviciului:

- a treia până la a patra - 1,55;

- al cincilea la al șaptelea - 1, 44;

- de la a opta la a treisprezecea - 1;

- un șofer care a avut un accident de mai mult de trei ori pe parcursul anului primește multiplicatorul maxim CMTPL de 2,45, care va crește costul asigurării cu 250%.

Pentru a reveni la clasa anterioară de accidente, trebuie să conduceți fără accidente timp de câțiva ani și să o creșteți treptat.

MBM pentru victimă

Care este coeficientul multiplicator pentru OSAGO după un accident dacă șoferul a fost rănit? Indicatorul nu ar trebui să crească dacă șoferul estepartea vătămată. Dar uneori trebuie să-ți dovedești nevinovăția. La furnizarea de informații către PCA de către asigurători, poate apărea o eroare, iar coeficientul crescut este legat de o persoană nevinovată. Pentru a face acest lucru, trebuie să contactați RSA cu concluzia agențiilor de aplicare a legii. Companiile de asigurări nu pot reduce singure tarifele, deoarece folosesc informații PCA.

Timing

Termenul standard al poliței este de un an (dacă este necesar, asiguratul poate cumpăra un contract de până la douăzeci de zile și trei luni). Coeficientul de reducere sau de creștere al OSAGO este valabil doar pentru contractele cu valabilitate de un an.

De exemplu, proprietarul unui vehicul cu clasa a patra de accidente și cu o reducere de cinci procente a emis o poliță pentru șase luni. După această perioadă de timp, nu l-a reînnoit, ci a emis unul nou, mizând totodată pe o nouă reducere de cinci procente. În procesul de emitere a unei noi polițe, a aflat că clasa de accident a rămas aceeași, iar valoarea reducerilor nu a crescut. Coeficientul a rămas același, deoarece contractul nu era valabil pe termenul standard.

De asemenea, dacă șoferul reziliază polița din anumite motive (de exemplu, vânzarea sau eliminarea unui vehicul), coeficientul nu se va modifica și rămâne același.

Perioada de expirare a coeficientului crescut

Cât timp funcționează coeficientul de creștere OSAGO după un accident? Într-o situație standard, KBM este valabil pe durata polițeial anului. Dar, după un accident de circulație, se înregistrează o scădere bruscă a clasei și o creștere a coeficientului. Mai mult, perioada de valabilitate a coeficientului după accident este triplată.

Dacă clasa de accident a șoferului a fost 3 înainte de accident, atunci după aceasta a scăzut la unu. În consecință, tariful unitar este de 1,45. Șoferul va trebui să plătească aproape de două ori mai mult pentru asigurare.

Cât durează coeficientul OSAGO crescut după un accident de lucru în acest caz? Acest tarif va fi valabil trei ani. Adică, șoferul în această perioadă de timp va trebui să plătească în exces pentru asigurare. După patru ani, va putea primi prima reducere de 5%.

Este posibil să se schimbe coeficientul multiplicator al OSAGO după un accident

Dacă a avut loc un accident de circulație, al cărui vinovat a fost unul dintre șoferi, poate reduce mai mult MCF-ul? Acest tarif nu poate fi modificat și redus imediat. Cât timp funcționează factorul de creștere OSAGO? Coeficientul crescut poate fi modificat numai după expirarea a trei ani. Sarcina principală a vinovatului este conducerea atentă în această perioadă de timp. Adesea, începătorii intră în accidente de mai multe ori pe an. În consecință, KBM va fi majorat de mai multe ori. Prin urmare, este important să nu suferiți un accident timp de trei ani.

Unii șoferi fără să știe după un accident nu sunt incluși în lista acordului OSAGO. De exemplu, proprietarul unui autovehicul și-a inclus fiul în lista șoferilor. A avut loc un accident, al cărui vinovat a fost fiul proprietarului mașinii. Pentru următorii trei ani, proprietarul mașinii achiziționează asigurare fără restricții de persoane. După această perioadă, decide să-l includă pe fiul său, întrucât, în opinia sa, efectul coeficientului multiplicator pentru OSAGO asupra accidentelor rutiere ar trebui să dispară. Dar tariful majorat a rămas cu vinovatul neschimbat. Acest lucru s-a datorat faptului că informațiile de conducere nu au fost primite, prin urmare, nu a existat nicio schimbare.

O condiție importantă pentru reducerea coeficientului după trei ani este includerea vinovatului în lista șoferilor. Și numai după aceea va avea loc o modificare a valorii KBM.

Costul politicii OSAGO și a listei de șoferi

Prețul final al poliței OSAGO depinde de șoferii incluși în gestionarea unui anumit vehicul.

De exemplu, proprietarul a condus mașina pe cont propriu pentru o lungă perioadă de timp și a plătit pentru ultima oară 4.000 de ruble. Din cauza circumstanțelor vieții, a decis să-și includă soția în listă (experienta ei este de 2 ani). Prima finală a acordului a devenit egală cu 6800 de ruble. Creșterea costului asigurării s-a datorat includerii soțului/soției în lista șoferilor. La calcularea costului poliței, programul folosește cel mai mare coeficient al șoferului. În acest caz, clasa de accident a proprietarului vehiculului nu s-a schimbat, dar nu va fi luată în considerare la calculul poliței.

FAC

La calcularea prețului unei polițe de asigurare OSAGO se aplică și coeficientul de vârstă și vechime în muncă. Acest tarif, precum și KBM, sunt de mare importanță pentru costul asigurării. Dacă șoferul are mai mult de trei ani de experiență, iar vârsta este de la 22 de ani, atunci acest coeficient va fieste egal cu unu.

Creșterea coeficientului OSAGO în funcție de vârstă se va aplica dacă șoferul are vârsta sub 22 de ani. În acest caz, se va aplica un tarif egal cu 1,8 sau 1,6 - în funcție de experiența șoferului.

Creșterea coeficientului OSAGO pentru vechime va fi dacă șoferul are mai puțin de trei ani de experiență de conducere. Și, în funcție de vârstă, va fi egal cu 1,7 sau 1,8.

Tabelul pentru calcularea coeficientului în funcție de vârstă și vechime în serviciu este prezentat mai jos.

| Vârsta șoferilor | Experiența șoferilor | Rata finală |

| Sub 22 de ani | Până la 3 ani | 1, 8 |

| Sub 22 de ani | Peste 3 ani | 1, 6 |

| Peste 22 de ani | Până la 3 ani | 1, 7 |

| Peste 22 de ani | Peste 3 ani | 1 |

Specialistii au aprobat pragul pentru experiența de conducere, care este de trei ani. Se crede că trei ani de conducere continuă vor duce la o conducere mai profesionistă.

Tabelul arată că persoanele cu vârsta sub 22 de ani sau fără experiență relevantă de conducere vor trebui să achiziționeze o poliță de asigurare OSAGO la un preț mai mare.

RSA

Sistemul PCA stochează toate informațiile despre șoferii care au asigurat o mașină sau au fost incluși în listă în baza unui acord OSAGO. Mulți șoferi susțin că ar trebui să aibă o clasă de accident mai mare pentru că au multă experiență de conducere. Șoferii cred că companiile de asigurări cresc în mod deliberat costul poliței. Pentru a face față clasei de accident, puteți contacta sistemul PCA. Pentru a face acest lucru, trebuie să accesați site-ul web oficial al Uniunii Asigurătorilor și să lăsați o cerere pentru luarea în considerare a clasei. Pentru a face acest lucru, trebuie să introduceți toate datele necesare despre dvs. în câmpurile.

Un răspuns de la RSA va fi trimis pe e-mailul șoferului. Dacă într-adevăr a existat o pierdere a reducerilor, atunci trebuie să imprimați scrisoarea și să mergeți la compania dvs. de asigurări. Angajații vor putea să facă upgrade și să primească înapoi numerar plătiți în plus.

Pentru ca clasa de accident să nu scadă, este necesar să verificați toate datele introduse înainte de semnarea contractului de asigurare. Pierderea reducerilor poate apărea din cauza unei erori în datele personale ale șoferului. De asemenea, la schimbarea permisului de conducere trebuie sa mergi la biroul asiguratorului si sa faci modificari la polita. Deci, reducerile la vechile drepturi vor fi transferate la altele noi și nu vor exista pierderi. Dacă veniți cu noi drepturi după expirarea poliței, atunci toate reducerile acumulate vor dispărea, clasa de accident va deveni egală cu trei.

Sfaturi

Pentru a reduce costul poliței de asigurare, nu puteți include în lista șoferilor acele persoane care au provocat accidentul. De exemplu, dacă soția are un factor de multiplicare, atunci soțul poateeliminați-l din listă. Dar în acest caz, ea nu va putea conduce o mașină. De asemenea, trebuie să rețineți că, cu cât șoferul conduce mai mult fără accidente, cu atât tariful devine mai mic.

Dacă șoferul a fost vinovat de un accident de circulație, dar trebuie să conducă un autovehicul, atunci proprietarul mașinii poate achiziționa asigurare fără a limita lista. În acest caz, orice șofer cu drepturi poate sta la volanul unei mașini. Dar este de remarcat faptul că costul asigurării va crește cu 80%.

Toate companiile de asigurări de încredere folosesc baza de date PCA. Prin urmare, nu are rost să contactați alte companii de asigurări pentru a reduce rata. Dacă compania susține că poate oferi o poliță la prețuri mai mici, atunci merită să verificați licența acestui asigurător și gestionarea daunelor.

Puteți evita multiplicatorul cu o conducere atentă și atentă. Până la urmă, un accident de circulație nu este doar un coeficient crescut în contractele de asigurare, ci în primul rând este viața și sănătatea oamenilor. Conform statisticilor, Federația Rusă se află pe primul loc în ceea ce privește numărul de accidente de circulație, rezultatul căruia este decesul participanților. Nu este nevoie să căutați soluții pentru a reduce asigurarea OSAGO. Prioritizează mai bine siguranța rutieră.

Recomandat:

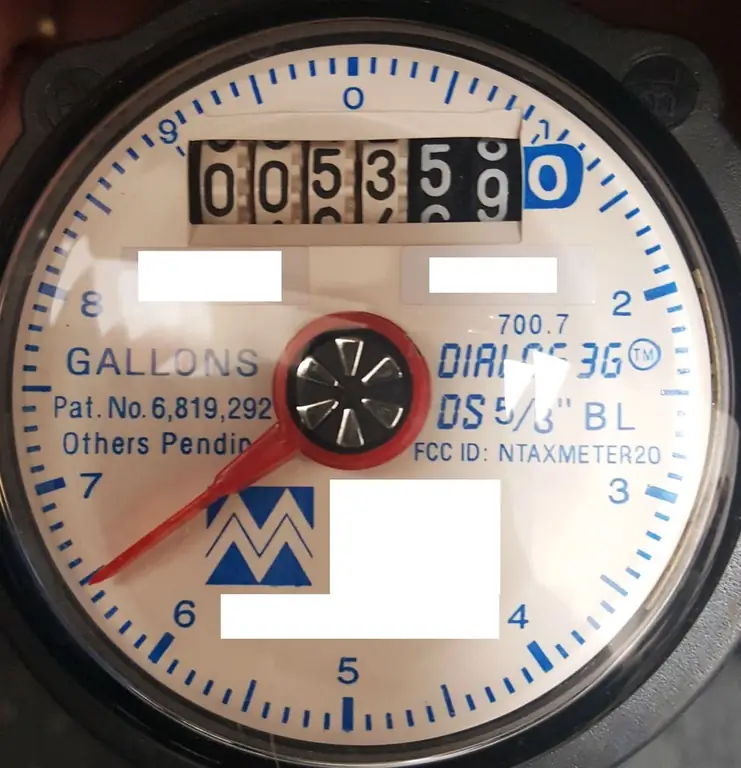

Perioada de valabilitate a contoarelor de apă: perioada de funcționare și funcționare, perioade de verificare, reguli de funcționare și timpul de utilizare a contoarelor de apă cal

Perioada de valabilitate a contoarelor de apă variază. Depinde de calitatea acesteia, de starea conductelor, de racordarea la apa rece sau calda, de producator. În medie, producătorii susțin aproximativ 8-10 ani de funcționare a dispozitivelor. În acest caz, proprietarul este obligat să efectueze verificarea acestora în termenele stabilite de lege. Vă vom spune mai multe despre acest lucru și despre câteva alte puncte în articol

Ce este asigurarea GAP: concept, definiție, tipuri, întocmirea unui contract, reguli de calcul al coeficientului, tariful de asigurare și posibilitatea de refuz

Cele mai cunoscute și aplicabile pe piața rusă sunt asigurările OSAGO și CASCO, în timp ce există o mulțime de completări și inovații în arena internațională a asigurărilor auto. Un exemplu de astfel de tendințe noi este asigurarea GAP. Ce este asigurarea GAP, de ce și cine are nevoie de ea, unde și cum să o cumperi, care sunt avantajele? La aceste întrebări și la alte întrebări se poate răspunde în acest articol

Consimțământul soțului pentru achiziționarea de bunuri imobiliare: reguli de redactare și perioada de valabilitate

Trata cu proprietatea în timpul căsătoriei este o sarcină responsabilă. Cetățenii vor trebui să respecte multe nuanțe ale legii. Am nevoie de acordul soțului/soției pentru a cumpăra sau a vinde o proprietate? Căutați răspunsul la o întrebare similară în acest articol

Creșterea chinchilla ca afacere: creșterea, păstrarea, creșterea acasă

Planeta noastră a fost de multă vreme locuită de mii de specii de ființe vii și plante, dintre care multe încă nu sunt studiate sau prost studiate. Speciile care au câștigat o popularitate deosebită în rândul oamenilor sunt enumerate în Cartea Roșie

Ce sunt bonusurile „Mulțumesc” de la Sberbank pentru: caracteristici, condiții și perioada de valabilitate

Programele bonus de la diferite bănci surprind plăcut clienții. De exemplu, există o ofertă numită „Mulțumesc” de la Sberbank. Acest articol va descrie toate caracteristicile programului