2026 Autor: Howard Calhoun | [email protected]. Modificat ultima dată: 2025-01-24 13:24:14

Astăzi vom vorbi despre cum să solicitați o rambursare a impozitului pe venitul personal pentru formare. Fiecare cetățean ar trebui să cunoască această caracteristică. La urma urmei, în anumite circumstanțe, poți recupera o parte din banii cheltuiți pentru educarea unui copil sau pe tine însuți. Prima opțiune este mai comună în practică. De fapt, nu este nimic dificil sau special în asta. Este suficient să cunoașteți câteva reguli pentru depunerea unei cereri a formularului stabilit. Ce informații ar trebui să cunoască fiecare contribuabil? Ce să acorde atenție celor care doresc să primească înapoi o parte din banii cheltuiți pentru studii?

Când scade deducerea

În primul rând, merită să vă dați seama când puteți solicita o rambursare a impozitului pe venitul personal pentru formare. Nu întotdeauna și nu toată lumea are o astfel de oportunitate.

Ceful este că o parte din banii pentru educație este oferită tuturor cetățenilor care sunt contribuabili-rezidenți ai Federației Ruse și, de asemenea, studiază cu normă întreagă la o universitate. Adică un cetățean are dreptul să primească bani atât pentru studii, cât și pentru educația copilului său. Când vine vorba de propriile tale studii, formaa obține o educație nu este important.

Dar în cazul copiilor, deducerea se datorează numai atunci când studentul are sub 23 de ani. Și sub rezerva asigurării integrale a vieții copilului pe cheltuiala părinților. Studentul nu ar trebui să aibă un loc de muncă formal. În același timp, părinții sunt obligați să lucreze oficial. Cel puțin unul dintre ei. Sau primiți orice profit supus impozitului pe venit.

Cât de mult trebuie returnat

Și câți bani pot fi returnați? Există restricții? Da, ele există. Din fericire, nu prea grav. Dar merită să ne gândim despre a cui pregătire vorbim. Acesta este un punct extrem de important.

În general, acestea returnează, de regulă, cel mult 13% din totalul cheltuielilor. Cu toate acestea, există încă niște limite. Cert este că, dacă o cerere de rambursare a impozitului pe venitul personal pentru formare este depusă pentru sine, atunci pentru întreaga perioadă de studiu nu se poate primi înapoi mai mult de 15.600 de ruble.

Dar pentru copii această sumă este mai mare. Pentru fiecare copil, nu se deduc mai mult de 50 de mii de ruble. Adică, dacă părinții plătesc pentru educația a 3 elevi, atunci pot primi maximum 150.000 de ruble. Acestea sunt regulile în vigoare în prezent în Rusia.

Pentru ce perioadă este returnat

Următoarea întrebare este cât timp poate dura deducerea? Mulți observă că o rambursare nu este necesară pentru întreaga perioadă de formare. Și chiar este.

Conform legilor instituite în Rusia, puteți solicita deduceri de la autoritățile fiscale doar pentru ultimii 3 ani. De aceea nu trebuie să vă grăbiți. La urma urmei, deducerile se fac o singură dată.

Totuși,dacă un cetățean decide să returneze o parte din bani pentru un anumit an și are un „sold” (de exemplu, doar 10.000 din 50.000 sunt returnați), îl poate obține prin depunerea unei alte declarații pentru deducerea taxei de școlarizare, dar într-un perioadă fiscală diferită. Aceste documente suplimentare sunt foarte descurajate de autoritățile fiscale.

Caracteristici ale servirii

Depunerea unei declarații are propriile sale particularități. Fiecare cetățean trebuie să completeze formularul 3-NDFL pentru a face o deducere. Aceasta este așa-numita declarație de venit. Fără el, nimeni nu va emite o deducere. Acest factor trebuie luat în considerare.

De aceea, o cerere de rambursare a școlarizării este de obicei depusă împreună cu declarația de venit pentru anul. Atunci nu va trebui să completați de mai multe ori formularul de impozit pe venit pentru 3 persoane.

Până când trebuie să depun declarații de impozit pe venit? În prezent, toți contribuabilii - persoane fizice se prezintă la stat înainte de data de 30 aprilie a anului următor perioadei de raportare. Adică, dacă un cetățean face o deducere pentru anul 2016, atunci trebuie să depuneți un certificat de venit înainte de 30.04.2017. În acest caz, puteți returna banii pentru 2014-2016 inclusiv.

O cerere de rambursare a impozitului pe venitul personal pentru formare necesită o anumită listă de documente. Fără ele, returul va fi refuzat. Ce trebuie să aduci cu tine la biroul fiscal de la locul de înregistrare împreună cu declarația din formularul stabilit?

Documente pentru deducere

Lista de lucrări va depinde de cine este rambursarea. Dar nu diferă prea mult. De aceea,pentru a solicita rambursarea impozitului pe venitul personal pentru educație, un cetățean trebuie să aducă cu el:

- certificat de venit (formular 2-impozit pe venit personal);

- declarații care indică un venit stabil;

- licență universitară;

- acreditarea unei instituții de învățământ;

- certificat de student;

- contract de formare;

- carte de identitate a cetățeanului;

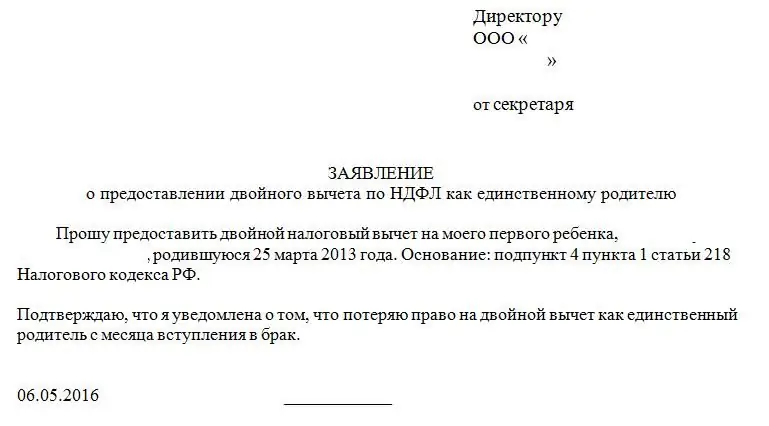

- cerere de deducere;

- formular completat 3-impozit pe venitul persoanelor fizice (preluat la fisc sau completat acasă în avans);

- documente care indică rudenia (dacă se întoarce pentru studiul unei rude);

- detalii pentru acumularea fondurilor;

- SNILS (de dorit);

- chitanțe pentru taxele de școlarizare.

După trimitere

Ce să faci după ce ai aplicat? Nu este nevoie de nimic altceva. De îndată ce declarația 3-NDFL (rambursarea taxelor de școlarizare) este depusă la biroul fiscal, puteți aștepta un răspuns. Aproximativ în 2 luni, cetățeanul va primi o notificare în care va fi anunțată decizia de repartizare a plăților. Dacă toate documentele sunt adevărate și prezentate în întregime, atunci în termen de 1, 5-2 luni banii vor fi creditați în cont. În caz contrar, în anunț se va scrie motivul refuzului.

Îl puteți elimina și obține o deducere în 30 de zile. În caz contrar, va trebui să te ocupi de design încă de la început. Acesta este tot ce trebuie să știți despre cât de util este certificatul 3-NDFL. Returnarea școlarizării se eliberează fără probleme dacă cetățeanul este familiarizat cu toate informațiile enumerate anterior.

Recomandat:

Deducere fiscală la nașterea unui copil: cerere, cine are dreptul la deducere, cum se obține

Nașterea unui copil în Rusia este un eveniment care este însoțit de o anumită cantitate de documente. Părinții dobândesc drepturi speciale atunci când reînnoiesc familia. De exemplu, pentru o deducere fiscală. Cum să obțineți? Și cum se exprimă? Căutați răspunsul în acest articol

Principalele elemente ale impozitului pe venitul persoanelor fizice. Caracteristicile generale ale impozitului pe venitul persoanelor fizice

Ce este impozitul pe venitul personal? Care sunt elementele sale principale? Caracteristicile contribuabililor, obiectele de impozitare, baza de impozitare, perioada fiscală, deducerile (profesionale, standard, sociale, imobiliare), cotele, calculul impozitului pe venitul persoanelor fizice, plata și raportarea acestuia. Ce se înțelege prin element invalid al impozitului pe venitul persoanelor fizice?

Pentru ceea ce aveți nevoie de o cerere de rambursare a impozitului pe venitul personal

Fiecare cetățean care primește venituri trebuie să plătească impozit pe venit la buget. Legislația fiscală prevede beneficii care dau dreptul de a restitui o parte din impozitul transferat în legătură cu anumite cheltuieli

Cerere de rambursare a impozitului pe venitul personal pentru tratament: eșantion și exemplu de completare

De mai mult de un an, un contribuabil care lucrează cu un salariu alb are dreptul la așa-numita rambursare sau deducere a impozitului social. Se eliberează la filiala locală a Serviciului Fiscal Federal prin depunerea unei declarații. Este posibilă returnarea taxelor virate către stat pentru tratament costisitor sau achiziționarea de medicamente. Pentru a face acest lucru, trebuie să completați o cerere specială. Ce este o cerere de rambursare a impozitului pe venitul personal pentru tratament? Cum să completezi și ce documente să-i atașăm vom spune în articol

Este posibil să obțineți rambursarea impozitului pe venit atunci când cumpărați o mașină? Acte pentru rambursarea impozitului pe venit pentru educatie, tratament, achizitionare loc

Orice persoană angajată oficial știe că în fiecare lună angajatorul transferă impozitul pe venit din salariu către Serviciul Fiscal Federal. Reprezintă 13% din venit. Aceasta este o necesitate și trebuie să o suportăm. Cu toate acestea, merită să știți că există o serie de cazuri în care puteți returna impozitul pe venit plătit, sau cel puțin o parte din acesta