2026 Autor: Howard Calhoun | [email protected]. Modificat ultima dată: 2025-01-24 13:23:54

Întârzierile sunt unul dintre principalele motive pentru care banii vor fi debitați din contul unui client fără permisiunea acestuia. Aceasta este o practică comună, a cărei legalitate este încă dezbătută activ. În unele cazuri, astfel de acțiuni pot fi prevăzute în contract în prealabil sau pot fi rezultatul executării de către bancă a unei hotărâri judecătorești. Acest lucru este rar practicat. Cu toate acestea, multe situații pot fi rezolvate doar în acest fel, ceea ce face ca instrumentul de anulare să fie singura cale posibilă de ieșire din această situație.

Debit fără acceptare - ce este?

De fapt, astfel de acțiuni reprezintă transferul de bani din contul unui client bancar în favoarea aceleiași bănci sau a oricărei alte organizații, persoane fizice, agenții guvernamentale și așa mai departe. Motivul, așa cum am menționat mai sus, cel mai adesea este dreptul prevăzut în prealabil în contract, dar uneori va trebui să solicitați și o hotărâre judecătorească. În orice caz, toate acestea se întâmplă fără consimțământul și, uneori, fără știrea titularului contului, ceea ce este deja fraudă dacă nu există motive suficient de bune.

Motive

Motiv cel mai desdestul de banal. Acestea pot fi restanțe la împrumuturi bancare, pensie alimentară neplătită, amenzi, taxe și așa mai departe. Desigur, oamenii sunt diferiți, unii pur și simplu nu doresc sau nu pot plăti astfel de plăți obligatorii. Pentru dreptate, trebuie menționat că băncile, instanța și alte părți interesate încearcă în primul rând să se înțeleagă într-un mod bun. Și numai atunci, când devine clar că debitorul nu face compromisuri și refuză să negocieze, urmează măsuri mai stricte.

Debit conform contractului

De obicei, acordul de deschidere a unui cont curent sau de card prevede în prealabil dreptul la debit direct. Ce inseamna asta? Faptul că banca în orice moment poate în mod independent, fără permisiunea suplimentară a titularului de cont, să retragă bani și să-i trimită în direcția corectă. Un astfel de sistem poate fi chiar benefic, deoarece nu toată lumea are capacitatea de a efectua plăți la timp, iar o astfel de soluție va permite unei persoane să permită băncii să efectueze acțiunile necesare în numele său la momentul potrivit. Cu toate acestea, de regulă, o astfel de debitare directă, pentru care clientul a scris o cerere în prealabil, se realizează în situațiile deosebit de neplăcute descrise mai sus. De remarcat că de obicei banca nu prevede doar un astfel de drept, ci prevede și situațiile în care poate intra în vigoare clauza specificată a contractului. De exemplu, numai după o creștere a datoriei peste suma convenită. Sau după ce au trecut 5 zile din momentul în care a fost necesară efectuarea unei plăți. Asa deMai departe. Pot exista un număr mare de opțiuni și toate depind atât de bancă, cât și de client, de împrumut și de mulți alți indicatori.

Debit prin hotărâre judecătorească

Aceasta este o soluție mai serioasă, în care se efectuează debitarea directă. Ceea ce este a fost deja descris mai sus, dar pe scurt, după ce autoritățile statului au stabilit pedeapsa, intră în vigoare un document, conform căruia banca are dreptul și chiar obligația de a debita contul clientului și de a le trimite către specificate în detaliile deciziei. Acest lucru se întâmplă atunci când pensia alimentară nu este plătită pentru o perioadă lungă de timp, încălcări ale legilor, pentru care pedeapsa este exprimată în termeni bănești și așa mai departe. De fapt, într-o astfel de situație, o persoană va fi de vină, deoarece, nefiind de acord să îndeplinească în mod voluntar anumite cerințe sau îndatoriri, va trebui să plătească pentru asta din propriul buzunar. Dacă ar fi de acord, ar mai pierde bani, dar ar fi cel puțin o decizie echilibrată și atentă, al cărei fundal nu ar trebui să fie adus în judecată.

Alte tipuri de taxe

În principiu, cele de mai sus sunt două scenarii principale în care o organizație bancară are capacitatea de a atinge contul unui client fără permisiune. Toate celel alte opțiuni vor fi cel mai adesea fraudă într-un fel sau altul. Dacă nu există niciun motiv pentru a atinge contul, dar este totuși făcut, atunci există o încălcare gravă care amenință infracțiunilerăspundere similară cu furtul sau tâlhăria. Angajații băncii trebuie să fie foarte atenți atunci când apar astfel de evenimente. Se recomandă verificarea de mai multe ori a legitimității acțiunilor și a corectitudinii documentelor înainte de a începe o anulare incontestabilă a fondurilor. În cazul detectării celor mai mici inexactități sau puncte de neînțeles, serviciul de management și securitate ar trebui anunțat imediat. Altfel, poate fi foarte rău. Unele structuri efectuează în mod special astfel de verificări pentru a determina cât de atenți sau responsabili sunt angajații băncii.

Procedura de debitare

Toată procedura de debitare directă poate fi împărțită în mai multe etape principale.

- Prima etapă este apariția cauzei. De exemplu, aceasta poate fi o datorie pe care clientul refuză să o ramburseze sau o neplată pe termen lung a pensiei alimentare, a amenzilor și altele asemenea.

- Următorul pas este legitimitatea. Sunt deja posibile opțiuni aici, de la disponibilitatea unei oportunități similare prevăzute de contract sau o decizie judecătorească separată.

- După ce aceasta este rezolvată, este necesară acordul șefului organizației bancare în care debitorul a deschis un cont cu bani. Această permisiune este eliberată în scris și trimisă șefului unității structurale relevante.

- El, la rândul său, determină angajatul care va duce efectiv la îndeplinire decizia (conducere sau instanță). Banca este doar un astfel de sistem.subordonare.

- Un angajat al băncii efectuează toate acțiunile necesare, urmând cu strictețe ceea ce este scris în documentul de titlu.

De fapt, dacă totul este făcut corect, atunci responsabilitatea va reveni exclusiv debitorului. Dacă se fac greșeli, atunci persoana care le-a făcut va fi responsabilă. De exemplu, conducerea băncii, dacă a decis să radieze fără motive adecvate, șeful de departament, care a dat în mod independent instrucțiuni, fără acordul superiorilor, sau chiar un angajat, dacă a efectuat operațiunea fără documente, în mod incorect, sau din proprie voință.

Dreptul de debitare directă

Litigiile cu privire la compatibilitatea acestor acțiuni cu constituția încă nu se potolesc. Pe de o parte, se pare că există acorduri separate sau o hotărâre judecătorească. Pe de altă parte, toate acestea pot fi, dacă se dorește, clasificate drept fraudă și încălcare gravă. Aceasta este principala problemă cu care se confruntă banca atunci când este necesară efectuarea unei debitări directe. Ce inseamna asta? Totul este destul de simplu și clar aici. Dacă o persoană din contul căreia s-au pierdut bani din motive necunoscute de el poate dovedi că a fost într-adevăr ilegal, banca va fi obligată să restituie aceste fonduri. În unele cazuri, va trebui să plătiți și o amendă, ceea ce este puțin probabil să mulțumească pe nimeni. Instituțiile financiare merg adesea pe marginea legalității. Este suficient să amintim serviciile acelorași colecționari, care par să funcționeze oficial, dar metodele prin carele place, cel mai adesea departe de a fi legal.

Rezultat

În general, debitarea de fonduri din contul unui client fără permisiunea acestuia este un proces foarte periculos care trebuie efectuat strict în conformitate cu legile, reglementările, acordurile și așa mai departe. Orice greșeală sau încălcare în acest moment sunt pur și simplu inacceptabile, deoarece pot avea consecințe extrem de negative și pe termen lung. Bancar în acest sens este extrem de negativ în ceea ce privește însăși nevoia de a anula. Dacă există o altă modalitate de a rezolva problema, instituția financiară o va prefera, chiar dacă este mai puțin profitabilă și consumă mai mult timp.

Recomandat:

Ce este mai bine - fonduri proprii sau fonduri împrumutate?

Unii fondatori de întreprinderi investesc exclusiv fondurile proprii în dezvoltarea afacerii lor și le folosesc doar pe acestea, în timp ce alții, dimpotrivă, folosesc doar fonduri împrumutate. Care sunt aceste tipuri de capital și care sunt avantajele fiecăruia dintre ele?

Gazprombank, fonduri mutuale (fonduri mutuale de investiții): caracteristici de depozit, curs de schimb și cotații

UIF este conceput pentru investitorii care doresc să-și minimizeze riscurile. Scopul este de a oferi venituri peste depozitele bancare și inflația. Managerii investesc fondurile acționarilor în obligațiuni cu un rating ridicat de încredere, inclusiv obligațiuni federale de împrumut (OFZ)

Recenzii pe FrontStocks.com. FrontStocks - retragerea de fonduri

Domeniul de a face bani pe internet este foarte extins: un număr mare de oameni caută în mod constant câteva noi modalități de a face bani online. Destul de cunoscut și foarte popular în întreaga lume poate fi numit sfera tranzacționării valutare. Aceasta este o adevărată mină de aur pentru cei care înțeleg lumea finanțelor și sunt capabili să analizeze diverse evenimente care duc la schimbări în bursă

Ce este un debit? Debit contabil. Ce înseamnă debit de cont?

Fără să știm, suntem expuși zilnic, chiar și la nivel de bază, la elementele de bază ale contabilității. În același timp, principalele concepte cu care se ocupă o persoană sunt termenii „debit” și „credit”. Compatrioții noștri sunt mai mult sau mai puțin familiarizați cu ultima definiție. Dar ce este un debit, nu toată lumea reprezintă. Să încercăm să înțelegem acest termen mai detaliat

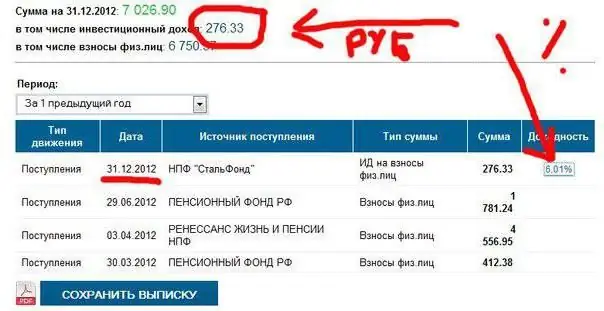

NPF „Stalfond”: rating printre alte fonduri. Fonduri de pensii nestatale

Alegerea unui fond de pensii nestatal nu este atât de ușoară pe cât pare. Există multe organizații similare în Rusia. Unul dintre ele este „Stalfond”. Care sunt avantajele și dezavantajele ei? Cât de bună este compania? Care este locul în ratingul NPF-urilor în Rusia?